来源:三立期货

报告结论:

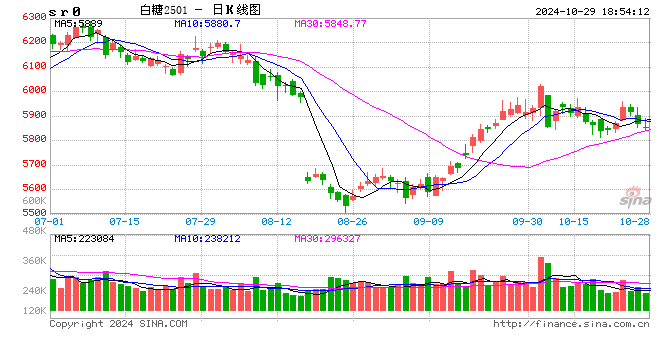

市场交易重心下移,SR501预计在6000之下震荡偏空

前言:

9月中下旬以来国际原糖受巴西主产区持续干旱和火灾影响,价格大幅走高,抬升了国内进口加工糖成本。产区陈糖库存已处低位,现货价格不断抬升。郑糖受外盘及现货市场带动,震荡走高。随着10月巴西产区迎来了大范围降雨,利于甘蔗生长和糖分积累,供应担忧开始有所缓解,此外,国内现货市场新疆、内蒙古甜菜陆续开榨生产,步入生产高峰,新糖价格贴水甘蔗陈糖,带动陈糖价格滞涨回落。郑糖止步于6000大关,震荡整理。

报告摘要:

1、巴西10月上半月产糖同比增加且高于市场预期,短期利空市场。

2、巴西出口量仍较高,库存不断消耗,对明年一季度国际糖价仍有支撑。巴西即将进入收榨期,市场关注点将逐渐转移至北半球。

3、11-12月国内糖厂大面积开榨,新糖迎来上市高峰期,市场供应压力或将显现。市场后期预计会面临季节性回落。

关注点:巴西双周压榨报告、巴西出口报告、我国月度进口数据等

一、巴西双周压榨报告:10月上半月产糖量意外同比增加,短期利空

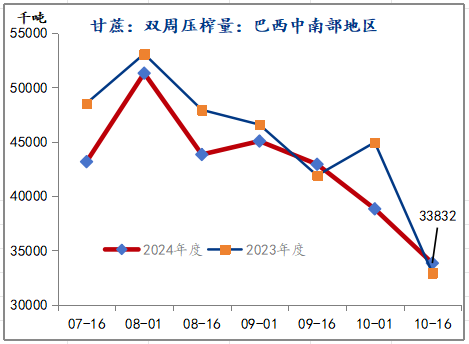

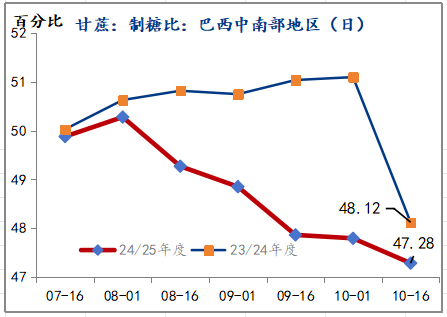

巴西蔗糖行业协会(Unica)10月25日晚间公布,10月上半月巴西中南部地区的甘蔗压榨量为3383.2万吨,去年同期为3292.8万吨,同比增加90.4万吨或2.75%。糖产量达到244.3万吨,上年同期为226.2万吨,同比增加18.1万吨或8%。乙醇产量为20.07亿升,上年同期为17.51亿升,同比增加2.56亿升或14.6%。甘蔗含糖量为160.3公斤/吨,上年同期为149.84公斤/吨,同比增加10.46公斤/吨或6.98%。47.28%的蔗汁用于制糖,上年同期为48.12%。

24/25榨季截至10月16日中南部累计压榨甘蔗5.38848亿吨,同比增加2.36%;累计产糖3559.1万吨,同比增加1.93%;累计产乙醇272.06亿升,同比增加7.93%;糖厂使用48.74%的甘蔗比例产糖,上榨季同期为49.45%。

从连续各期数据看,10月上半月巴西甘蔗压榨量、食糖产量延续9月以来的下滑趋势,但降幅弱于去年同期水平,压榨量及食糖产量均大于去年同期。从单产数据看,甘蔗含糖量并未出现下降,每吨甘蔗的总可回收糖(ATR)水平达到160.3公斤的高水平,远高于去年同期。单产水平高,一方面得益于10月以来产区持续的降雨改善了作物生长环境,另一方面主产区7月至9月的干旱对单产的影响可能并不如市场之前预期的严重。产量和单产数据高于预期,对市场形成利空。

从制糖比数据看,10月上半月是连续第五次制糖比下降,且较去年同期减幅明显。从乙醇折糖价看,10月份巴西乙醇折糖价大致在13.43-13.57美分/磅区间,低于原糖价。从经济效益角度看,甘蔗产糖理论上更有优势。但从生产工艺上看,业内人士称巴西三季度的干旱导致甘蔗内部出现了泡沫化问题,增加了工厂从甘蔗中提取蔗糖的难度,尽管产糖更有利,工厂却不得不加大乙醇生产。

气象机构Climatempo预测巴西中南部本周仍将有降雨,气温温和,土壤墒情良好,依旧利于甘蔗生长。

二、巴西出口量较高,库存不断消耗,对远期国际糖价仍有支撑

据巴西外贸秘书处10月4日发布的数据,2024年9月巴西的食糖出口量再创新高,超越了2020年10月创下的395.1万吨的历史纪录。9月巴西食糖出口量395.38万吨,高于8月的392.1万吨,同比增长24%。另外,今年1至9月巴西累计出口食糖高达2600万吨。出口量历史高位,反映出国际市场对巴西糖的依赖仍较高。

巴西农业和畜牧业部公布的数据显示,截至9月底巴西工业库存不到1000万吨,为近六个榨季同期的最低水平。目前距离收榨仅剩1.5个月,后期产量季节性减少,明年一季度巴西出口供应量预计会明显减少,对远期国际糖价仍有支撑。

三、新糖即将大面积开榨,季节性供应压力施压糖价

9月中下旬我国甜菜糖主产区新疆、内蒙陆续开榨。截至目前,新疆新榨季14家糖厂全部开机,内蒙古11家糖厂也已全部开机。24/25榨季新疆甜菜糖产量预计将达到80万吨左右的历史新高,同比增加24万吨。内蒙古糖产量预计在70万吨左右的历史第三高水平,同比增加16万吨。不过由于持续降雨影响开机进度和糖分积累,最终糖产量可能略有下调。

10月底11月,我国甘蔗主产区云南、广西陆续也将开榨,供应逐步增加。据10月上中旬甘蔗长势遥感监测,与去年同期相比,我国蔗区88.3%甘蔗长势持平至偏好。11月广西大部分蔗区气温正常至偏高,降水量偏少,利于甘蔗糖分转化积累和甘蔗砍运。据市场调研,11月8日左右广西或有糖厂开榨,拉开24/25榨季生产序幕,同比提前9天。24/25榨季广西糖厂开榨时间同比或普遍提前5-15天,11月份大部分糖厂预计都将开榨。广西糖厂提前开榨的原因,一方面是甘蔗产量继续增长,另一方面是甘蔗糖分积累情况良好,成熟度较高。市场关注点届时将转向国内,供应集中大量增加,市场季节性承压。

综上,随着巴西临近收榨期,市场焦点转移至北半球,四季度国内白糖供应集中上量逐渐转化为现实压力,压制糖价上行空间。预计SR501将在6000之下震荡偏空。

研究员:王颖桂 从业资格证号:F03133339 交易咨询证号:Z0020896

审核人:康凯 从业资格证号:F3011842 交易咨询证号:Z0012852