◎记者 何奎 韩宋辉

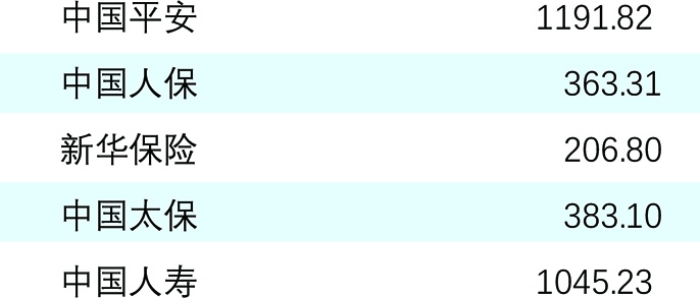

随着资本市场回暖,投资收益普遍向好,上市险企2024年前三季度归母净利润实现同比大增。数据显示,A股五大上市险企前三季度合计实现归母净利润超3190亿元,同比增长近八成。

专家表示,投资收益是上市险企的主要净利润来源。资本市场回暖向好,带动保险公司权益投资业绩表现亮眼,从而推动上市险企净利润大幅攀升。展望四季度,随着互换便利等一系列新政策新工具落地,保险公司长期投资能力有望提升,有助于公司全年业绩稳步提升。

合计净利润创同期新高

第三季度,资本市场的快速走强,带动上市险企业绩高速增长。

2024年前三季度,中国平安、中国人寿、中国人保、中国太保、新华保险合计实现净利润约3190.26亿元,创历史同期新高。其中,中国平安实现净利润约1191.82亿元,居上市险企规模首位;中国人寿净利润同比增长约173.90%,居增速首位。

从单季度业绩来看,两家公司第三季度净利润同比增长超17倍,分别是中国人保同比增长约2093.6%、中国人寿同比增长约1767.10%。这份亮眼业绩背后,一方面是第三季度资本市场的大幅上涨增厚了险企投资收益,另一方面是去年第三季度业绩基数较低。

对于业绩大幅增长的原因,中国人保解释称,公司在夯实经营基础的同时,叠加资本市场回暖影响,总投资收益同比实现大幅增长,净利润较去年同期增幅较大。中国人寿也表示,2024年第三季度股票市场低位震荡后快速反弹,公司总投资收益同比大幅提升。

寿险新业务价值高增

今年以来,在银行存款利率下调、保险产品预定利率下调等消息刺激下,消费者的储蓄型保险需求被激发,保险新单销售延续增长趋势。

新业务价值是寿险长期可持续发展的关键指标。今年前三季度,中国平安寿险及健康险新业务价值同比增长34.1%;人保寿险新业务价值在可比口径下同比增长113.9%;太保寿险新业务同比增长37.9%。

国泰君安非银金融研究团队认为,负债端,储蓄险销售旺盛叠加新业务价值改善,上市险企前三季度寿险新业务价值延续较快增长;投资端,9月末资本市场超预期回暖,投资收益大幅提振,推动上市险企前三季度利润增长超预期。

展望未来,上市险企价值率进一步改善将成为对冲新单压力的重要因素。光大证券发布研究报告认为,目前传统险、分红险、万能险等产品预定利率上限已经下调,在前期需求提前大幅释放背景下短期销售难免遇冷,预计第四季度险企新单或有所承压,后续主要关注险企经营质效持续提升及产品结构优化带来的价值率提升空间。

当前,各家险企正着力提高新业务价值率。例如,今年前三季度中国平安寿险及健康险新业务价值率(按首年保费)同比上升7.3个百分点;太保寿险新业务价值率同比提升6.2个百分点。

长期投资能力有望继续提升

目前,证券公司、基金公司正在开展互换便利(SFISF)业务,通过互换便利业务获得的资金可以进一步增持股票和股票ETF。然而,保险公司互换便利业务还未正式落地。

“保险公司还未出现在开展互换便利的名单中,还要加强与金融管理部门的沟通,明确政策的细则与要点,才能更快地参与相关业务。”一位大型险企人士告诉记者。

中国人保董事会秘书曾上游10月30日在业绩说明会上表示,中国人保将加强与金融监管部门沟通,为相关业务开展做好充分准备,利用好互换便利工具,为资本市场稳定和发展提供有力支持。

曾上游表示,互换便利业务通过“以券换券”的机制设计,在不扩大基础货币投放规模的情况下,为非银金融机构提供流动性支持,是一种创新的货币政策工具。保险资金参与互换便利业务,不仅有助于防范和化解资金风险,更有利于保险业服务国家大局、支持国家战略实施。

中国人寿相关负责人表示,保险公司需要结合自身业务特点及要求,制定符合公司实际的投融资策略,灵活运用SFISF。公司将结合自身实际,参与互换便利业务,提升保险资金运用效率。

此外,金融监管总局近期表态,支持符合条件的保险机构新设私募证券投资基金。业内人士表示,当前只有中国人寿、新华保险设立了首只私募证券投资基金,其他上市险企在这方面还有很大空间,未来可以运用好私募证券投资基金的灵活性,提高公司权益投资能力。