炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

本报记者周尚伃见习记者于宏

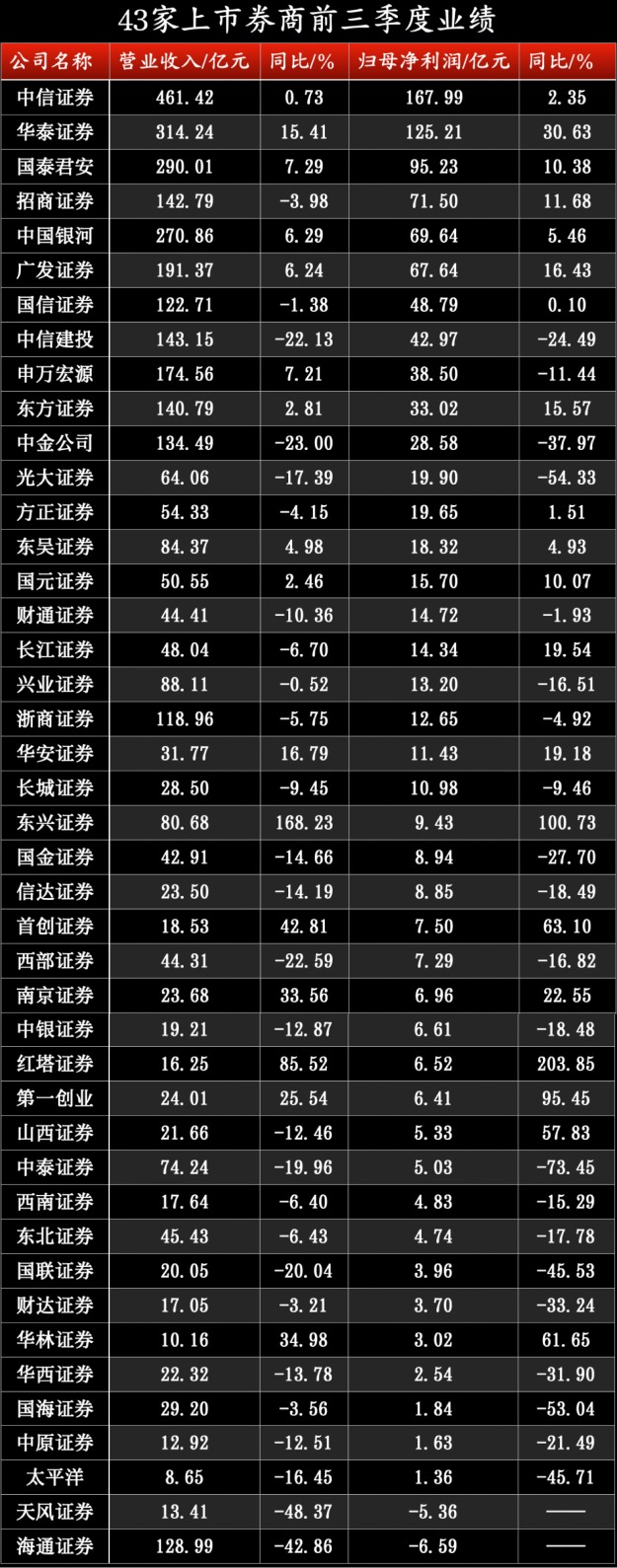

今年前三季度,随着新“国九条”及一系列政策举措的相继发布,资本市场改革与发展深入推进,为证券行业的经营发展注入了新的活力。10月30日晚间,43家A股上市券商2024年三季报全部披露完毕,合计实现营业收入3714.28亿元,同比下降2.75%;合计实现归母净利润1034.49亿元,同比下降5.93%。

在应对复杂多变的内外部经营环境时,证券行业坚守其“功能性”的核心定位。整体来看,上市券商业绩展现出显著的分化特征,头部券商业绩彰显韧性,中小券商则业绩“弹性足”,其中,2家公司归母净利润实现同比增幅均超100%。从主营业务构成来看,自营业务作为券商的第一大收入来源,成为驱动业绩增长的核心引擎,也是唯一实现收入同比增长的业务。多家头部券商凭借自营业务的出色表现,业绩遥遥领先。

多家头部券商业绩超预期

前三季度,头部券商之间的竞争依旧激烈,业绩彰显韧性。其中,行业龙头中信证券(维权)业绩表现遥遥领先,营业收入及净利润稳居第一,实现营业收入461.42亿元,同比增长0.73%;实现归母净利润167.99亿元,同比增长2.35%。紧随其后的华泰证券业绩表现也十分优异,实现营业收入314.24亿元,同比增长15.41%;实现归母净利润125.21亿元,同比增长30.63%。国泰君安位列第三,实现营业收入290.01亿元,同比增长7.29%;实现净利润95.23亿元,同比增长10.38%。

43家上市券商前三季度业绩表现呈现分化趋势。在营业收入方面,共有16家上市券商实现同比增长,东兴证券营业收入增幅最高,为168.23%。归母净利润方面,共有20家上市券商实现同比增长,其中,红塔证券、东兴证券表现优异,同比分别增长203.85%、100.73%。不过,也有天风证券、海通证券两家券商的归母净利润为亏损状态,分别亏损5.36亿元、6.59亿元。

值得关注的是,43家上市券商中,中信证券、华泰证券两家头部公司前三季度归母净利润均超百亿元,中信证券拿下券商营收、归母净利润“双料王”。头部券商中,中信证券、华泰证券、国泰君安、中国银河、广发证券均实现营业收入及归母净利润同比双增长。

东吴证券金融行业首席分析师胡翔表示:“资本市场改革持续优化,宏观经济逐渐复苏,头部券商控制风险能力更强,能更大程度享受政策红利,中信证券作为龙头券商有望抓住机遇,强者恒强。”

相较于头部券商,中小券商业绩的波动性更为明显,展现出更大的弹性。在43家上市券商中,共有15家公司实现了营业收入和归母净利润的同比双增长。除了上述提到的5家头部券商外,其余10家全部为中小券商,分别是东方证券、东吴证券、东兴证券、国元证券、华安证券、第一创业、南京证券、首创证券、红塔证券以及华林证券。可以看出,由于去年同期的较低基数及灵活的业务策略调整,部分中小券商在今年前三季度的业绩表现突出,实现了同比的显著增长。

投资策略方面,华泰证券银行证券首席分析师沈娟表示:“9月24日以来市场交投活跃度显著提升,券商板块受益于成交额放量和政策利好,备受市场关注、估值修复较快,A股券商指数从底部区间修复至最新市净率为1.5倍,为2014年以来的30%分位数。当前主要股指有所回调,预计后续将逐渐进入分化期,建议关注结构性机会,如市净率在1倍左右的低估值优质龙头;具有并购预期或地方国资系券商;权益敞口较高、经纪业务弹性较强的中小券商。”

自营业务净收入超1300亿元

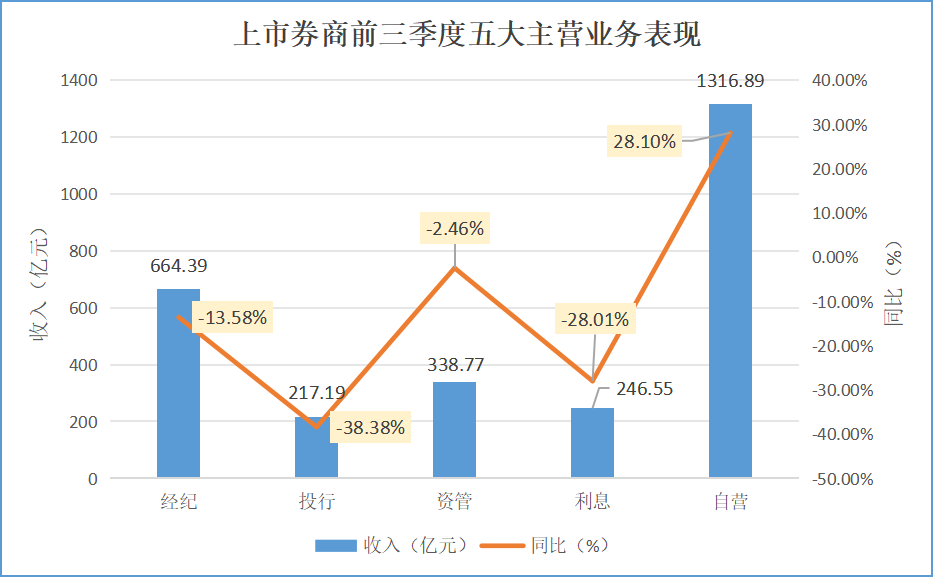

从券商五大主营业务来看,前三季度,自营业务无疑是上市券商业绩的重要支撑,也是唯一实现收入同比增长的业务。同时,资管业务的加速转型也展现出了初步的成效,其收入同比降幅在各大业务中相对较小,并且有多家券商实现了该项收入的同比显著增长。相比之下,经纪业务、投行业务以及资本中介业务则受到市场波动等多重因素的制约,整体业绩表现不佳。

经纪业务方面,前三季度,43家上市券商共实现经纪业务手续费净收入664.39亿元,同比下降13.58%。中信证券以71.54亿元的净收入遥遥领先。增速方面,仅浙商证券、国联证券该业务净收入实现同比增长,增幅分别为10.06%、2.07%。其余41家上市券商该业务净收入全部同比下降,头部券商中,中信证券、国信证券该业务净收入同比降幅在10%以内。

资管业务方面,前三季度,43家上市券商该业务手续费净收入合计为338.77亿元,同比微降2.46%。多家券商表现出色,有25家上市券商的资管业务手续费净收入实现同比增长。其中,南京证券、财达证券、西南证券、首创证券等4家券商该业务净收入同比增幅均超100%;此外,国信证券、西部证券、东吴证券、国联证券、国元证券、长江证券该业务净收入同比增幅也均超50%。

投行业务方面,前三季度,43家上市券商该业务手续费净收入合计为217.19亿元,同比下降38.38%。虽然整体收入下降,但仍有9家券商该业务手续费净收入实现同比增长,其中部分中小券商因去年同期基数较小或调整业务战略,增速亮眼,首创证券、红塔证券、太平洋证券该业务净收入同比增幅均超50%。值得关注的是,头部券商中,广发证券、中国银河业务表现出色,投行业务手续费净收入分别同比增长33.07%、10.99%。

利息净收入方面,前三季度,43家上市券商利息净收入合计为246.55亿元,同比下降28.01%。其中,7家上市券商处于亏损状态。对比来看,也有9家上市券商该业务净收入实现同比增长,申万宏源因去年同期业绩基数较小,同比增速达3025.4%,位列第一;其次是华泰证券,该项收入同比增幅达52.05%。对于利息净收入的显著增长,申万宏源表示,今年以来,公司推进两融业务高质量发展,融资融券日均规模及利息收入市占率稳中有升。

前三季度,在市场波动加剧的趋势下,作为行业第一大收入来源,上市券商自营业务收入的表现颇受市场关注。整体来看,上市券商自营业务净收入合计为1316.89亿元,同比增长28.1%。

行业竞争格局方面,自营业务净收入前十席位全部被头部券商包揽。行业龙头中信证券以216.64亿元的高收入遥遥领先,同比增长37.28%;华泰证券、国泰君安该业务净收入也均超100亿元,分别同比增长56.85%、38.52%。中国银河、申万宏源、中金公司、招商证券、广发证券、国信证券、中信建投该业务净收入均超50亿元。

对于前三季度自营业务的具体打法,申万宏源表示,FICC业务坚持“自营投资+客盘交易”双轮驱动,债券自营业务投资收益保持稳定;积极对接客户需求,客盘业务实现多个“首单”突破,产品创设规模显著增长,投顾业务委托规模跻身行业前三。权益及衍生品业务持续做好头寸管理与业务引导,优化自营组合与资产配置,投资组合总体表现出较强的韧劲;首批获准参与央行互换便利业务,全力支持资本市场稳健发展。

(文章来源:证券日报)