炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

来源: 中原证券

核心观点

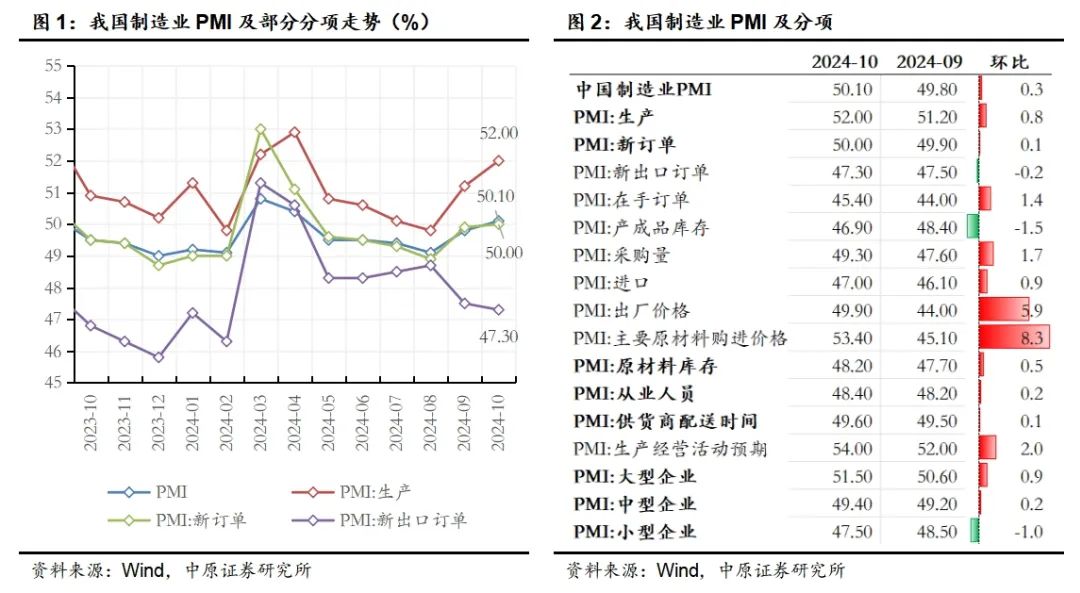

【10月制造业PMI继续回升】10月我国官方制造业采购经理指数(PMI)为50.1%,较上月上升0.3个百分点。制造业PMI连续五个月处于收缩区间后重回扩张区间。从企业规模分项看,大型企业PMI为51.5%,较上月上升0.9个百分点;中、小型企业PMI分别为49.4%和47.5%,分别较上月上升0.2和下降1.0个百分点,中型企业经营压力有所改善。从生产端分项来看,PMI生产分项为52.0%,较上月上升0.8个百分点,连续两个月回升。需求端来看,PMI新订单分项为50.0%,较上月上升0.1个百分点,制造业市场需求有所回升;PMI新出口订单分项为47.30%,较上月回落0.2个百分点,出口量情况走弱,但出口价格指数为95.10,连续两个月回升,出口价减情况有所改善。主要原材料购进价格指数和出厂价格指数分别为53.40%和49.90%,分别较上月上升8.3和5.9个百分点。受到以旧换新政策等因素影响,10月PMI供需两端继续改善,出口情况有待继续观察,随着国内宏观调控预期增强以及促增长政策的持续推进,经济有望逐步企稳回升。

【美国制造业PMI略超预期,上周初请失业金人数不及预期】美国10月标普全球制造业PMI初值47.8,预期47.5,9月终值47.3;服务业PMI初值55.3,预期55.0,9月终值55.2;综合PMI初值54.3,预期53.8,9月终值54.0。美国上周初请失业金人数为21.6万人,预期23万人,前值从22.7万人修正为22.8万人;四周均值23.65万人,前值23.85万人。10月31日,据CME“美联储观察”,美联储到11月降息25个基点的概率为95.5%,维持当前利率不变的概率为4.5%。到12月维持当前利率不变的概率为1.2%,累计降息25个基点的概率为28.3%,累计降息50个基点的概率为70.5%。

【经济景气水平继续回升向好,市场有望继续回暖】中央政治局会议释放重磅信号,四季度宏观调控预期显著增强。央行、金融监管总局、证监会同时推出多项重磅政策,财政部、发改委多措并举,经济有望企稳回升。美国制造业PMI略超预期,上周初请失业金人数超预期,11月降息25个基点概率增强。随着国内宏观调控、促增长政策持续落地推进,市场有望企稳反弹,建议关注芯片、家电、非银金融、新能源、有色等板块。

风险提示:政策及经济数据不及预期,风险事件冲击市场流动性。

报告正文

1. 政策效应逐步显现,经济景气水平继续回升向好

1.1. 10月制造业PMI继续回升

【10月制造业PMI继续回升】10月我国官方制造业采购经理指数(PMI)为50.1%,较上月上升0.3个百分点。制造业PMI连续五个月处于收缩区间后重回扩张区间。从企业规模分项看,大型企业PMI为51.5%,较上月上升0.9个百分点;中、小型企业PMI分别为49.4%和47.5%,分别较上月上升0.2和下降1.0个百分点,中型企业经营压力有所改善。从生产端分项来看,PMI生产分项为52.0%,较上月上升0.8个百分点,连续两个月回升。需求端来看,PMI新订单分项为50.0%,较上月上升0.1个百分点,制造业市场需求有所回升;PMI新出口订单分项为47.30%,较上月回落0.2个百分点,出口量情况走弱,但出口价格指数为95.10,连续两个月回升,出口价减情况有所改善。主要原材料购进价格指数和出厂价格指数分别为53.40%和49.90%,分别较上月上升8.3和5.9个百分点。受到以旧换新政策等因素影响,10月PMI供需两端继续改善,出口情况有待继续观察,随着国内宏观调控预期增强以及促增长政策的持续推进,经济有望逐步企稳回升。

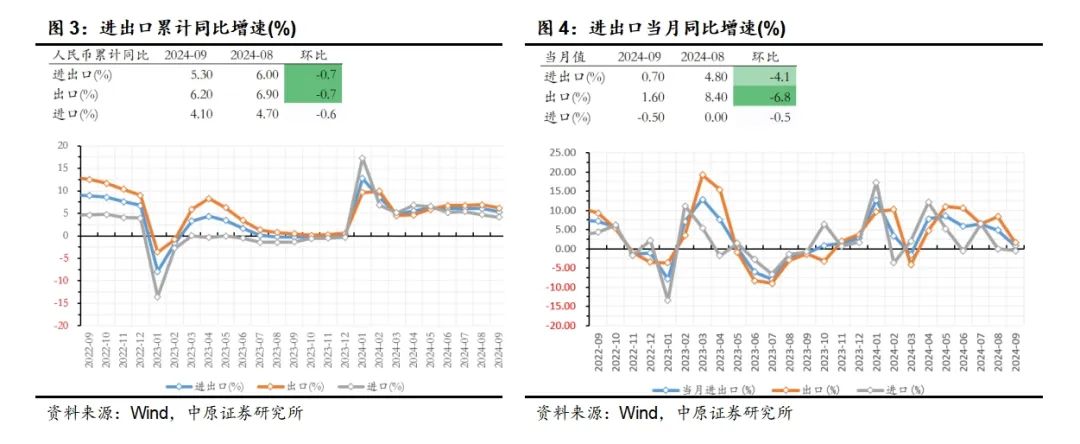

1.2. 进出口同比增速有所放缓

【进出口同比增速有所放缓】受到去年基数较高、台风恶劣天气、外需走弱等因素影响,我国9月进出口增速有所放缓。9月中国进出口总值3.75万亿元,同比增长0.7%;出口2.17万亿元,同比增长1.6%;进口1.58万亿元,同比增长-0.5%;贸易顺差5826.2亿元。以美元计,2024年1-9月,我国进出口总值4.55万亿美元,增长3.4%;出口2.62万亿美元,增长4.3%;进口1.93万亿美元,增长2.2%;贸易顺差6895.0亿美元。按美元计价,中国9月出口同比增长2.4%,前值增8.7%;进口增长0.3%,前值增0.5%;贸易顺差817.1亿美元,前值910.2亿美元。以美元计,1-9月我国对主要贸易伙伴东盟、欧盟、美国、韩国出口额增速分别为10.2%、0.9%、2.8%、-3.2%。结合9月我国PMI数据来看,PMI新出口订单分项为47.50%,较上月回落1.2个百分点,出口量情况走弱,但出口价格指数为93.70,连续两个月回落后首次回升,出口价减情况有所改善。此外,9月全球制造业PMI为48.8%,连续三个月位于荣枯线之下,欧元区制造业PMI、美国ISM制造业PMI持续位于荣枯线之下,海外衰退预期有所增强,或对我国出口造成一定扰动。东盟经济景气度较高,对我国出口形成支撑。虽然部分国家的贸易壁垒政策存在不确定性、美国经济衰退预期增强等因素对我国进出口造成一定扰动,但我国产品竞争力强,进出口有望稳步增长。

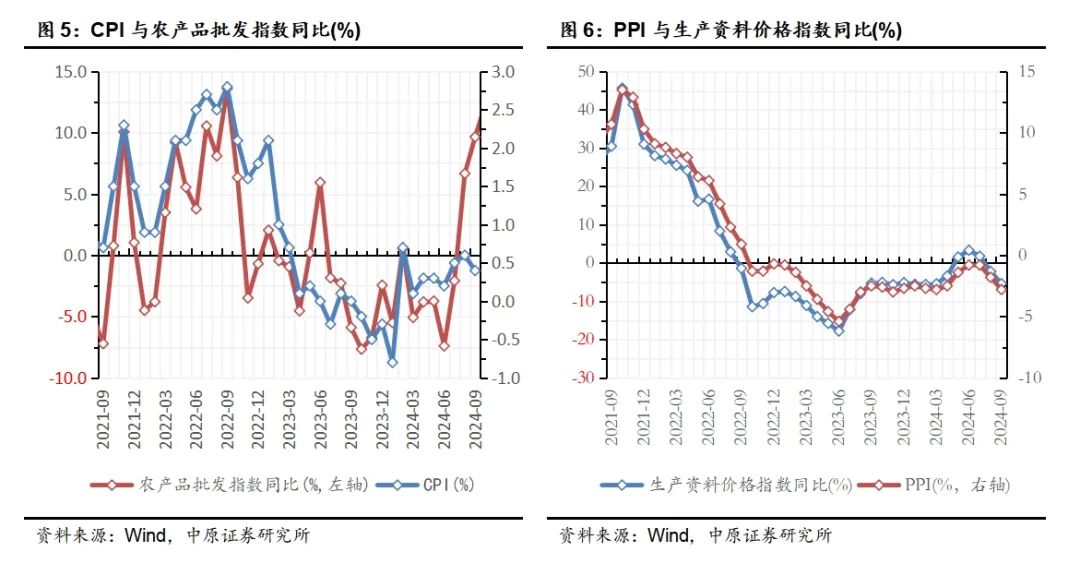

1.3. CPI同比保持增长,PPI有所回落

【CPI同比保持增长,PPI有所回落】2024年9月我国CPI同比增长0.4%,预期值为0.7%,前值为0.6%;CPI环比增长0.0%,前值为0.4%。从分项数据来看,鲜菜、鲜果、蛋类分项分别环比增长4.3%、2.1%和2.1%,涨幅较上月收窄主要因为部分地区高温、强降雨导致供给端偏紧有所缓解;猪肉分项环比增长0.4%,涨幅较上月收窄主要原因为供给端偏紧因素有所缓解。9月PPI同比增长-2.8%,预期值为-2.5%,前值为-1.8%;PPI环比增长-0.6%,前值为-0.7%。从分项数据来看,上游煤炭、石油和天然气、黑色金属采选环比分别增长-1.3%、-3.2%、-4.2%,为采矿分项主要拖累项,主要原因为需求偏弱。中游原材料价格大多环比走弱,黑色金属加工、化学原料制造、有色金属加工、非金属矿制品、石油及煤炭、金属制品、橡胶和塑料制品分项环比分别为-3.7%、-1.0%、-1.7、-0.2%、-0.8%、-3.3%、-0.4%,主要原因为地产产业链依旧偏弱。中下游制造类分项大多环比持平或走弱。随着促消费政策力度加大,内需进一步稳固,CPI有望温和抬升。随着宏观政策持续落地推进,建材、化工等产品价格有望逐步回升;随着经济逐步稳中向好,PPI有望逐步企稳回升。

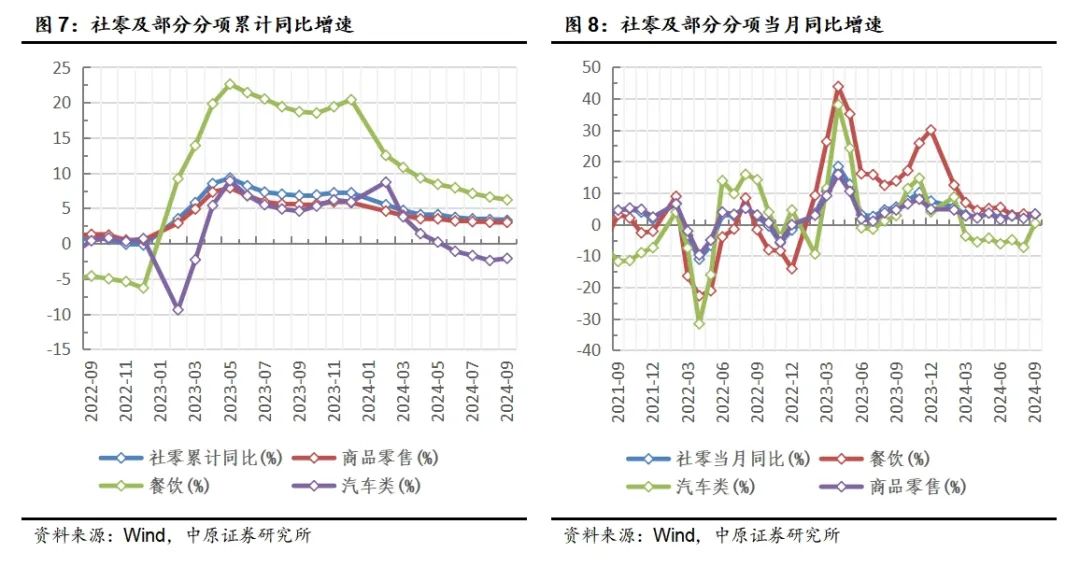

1.4. 社会消费品零售总额同比增速较上月加快

【社会消费品零售总额同比增速较上月加快】1—9月份,社会消费品零售总额353564亿元,同比增长3.3%;其中,除汽车以外的消费品零售额318203亿元,增长3.8%。9月份,社会消费品零售总额41112亿元,同比增长3.2%,增速比上月加快1.1个百分点。其中,除汽车以外的消费品零售额36573亿元,增长3.6%。社零同比增长主要得益于以旧换新等促消费政策。家电类、文化办公类、汽车类分别同比增长20.50%、10.00%、0.40%,分别较上月增加17.10%、11.90%、7.70%。限额以上企业零售当月同比增加2.80%,较上月增加3.50%。随着加快推动消费品以旧换新等促销费政策落实落细,消费市场热度有望继续回升。

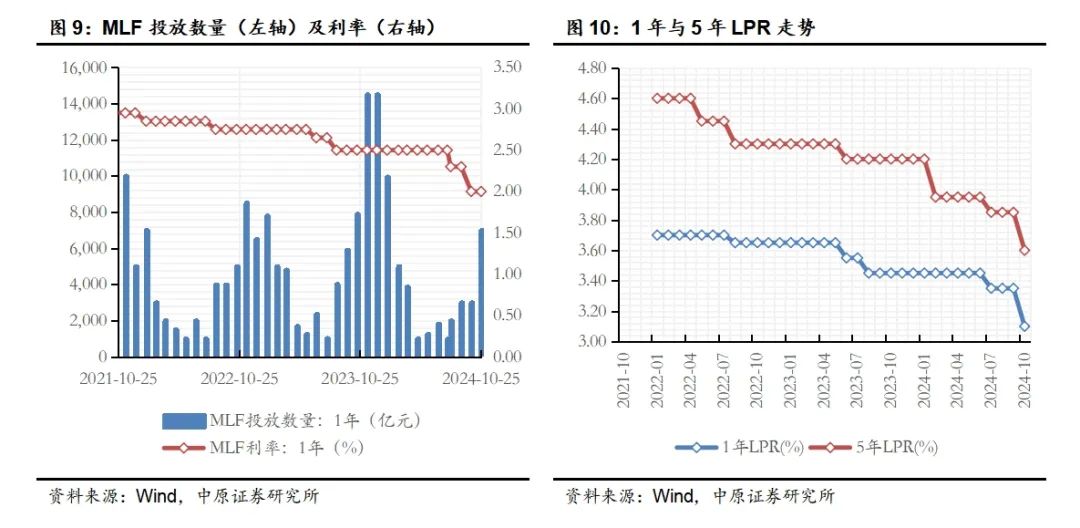

1.5. 央行继续逆周期调节,稳定经济增长

【央行继续逆周期调节,稳定经济增长】10月LPR报价出炉,其中,1年期LPR为3.10%,5年期以上LPR为3.60%,均下降25个基点。这是今年以来LPR第三次下降,也是降幅最大的一次。LPR下降有利于促进社会融资成本进一步降低,居民房贷利息支出也将明显减少。同时,这也是央行利率政策传导机制有效运行的体现。年内LPR报价可能将保持相对稳定,明年或还有一定的下调空间。二季度以来,国内有效需求不足仍是稳定经济增长的掣肘,居民消费需求有待提振,企业盈利增长承压,投资再生产意愿受限,在此背景下,央行继续逆周期调节,稳定经济增长。

1.6. 社融存量同比增长,政府债券为主要支撑

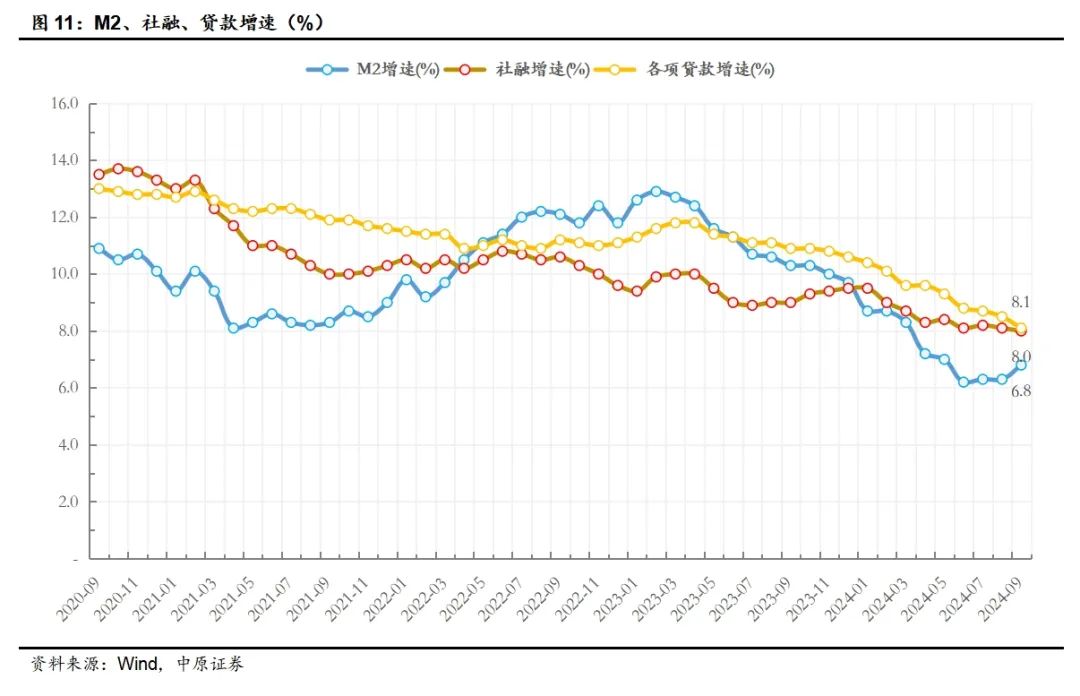

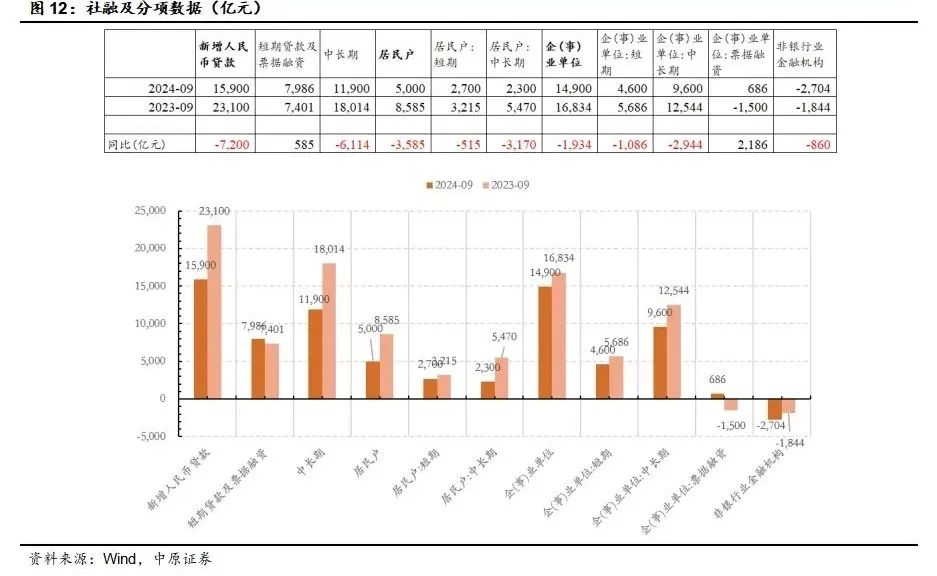

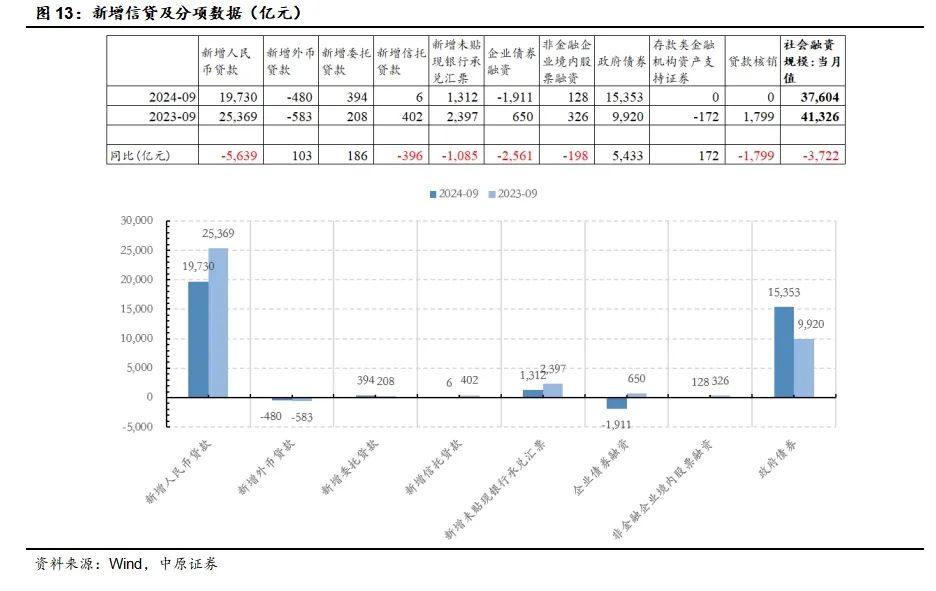

【社融存量同比增长,政府债券与企业债为主要支撑】央行数据显示,9月M2余额309.48万亿元,同比增长6.8%;M1余额62.82万亿元,同比下降7.4%;M0余额12.18万亿元,同比增长11.5%。M1与M2剪刀差扩大至14.2%。2024年1-9月净投放现金8386亿元。2024年9月末社会融资规模存量为402.19万亿元,同比增长8%;其中,对实体经济发放的人民币贷款余额为250.87万亿元,同比增长7.8%。9月社融存量同比增长主要为去年同期低基数,政府债为主要支撑。9月政府债融资为15357亿元,同比增长5437亿元,政府债发行明显加快。企业和居民融资需求偏弱,居民和企业短期贷款分别新增2700亿元和4600亿元,分别同比减少515亿元和1086亿元;居民中长期贷款增加2300亿元,同比减少3170亿元;企业中长期贷款增加9600亿元,同比下降2944亿元,企业未来投资意愿偏弱。从央行表态来看,目前总量上有望加大逆周期调节力度,降息、降准仍有空间,随着宏观调控政策逐步推进,社融有望逐步回暖。

1.7. 规模以上工业增加值较上月加快

【规模以上工业增加值较上月加快】 9月份,全国规模以上工业增加值同比增长5.4%,比上月加快0.9个百分点;环比增长0.59%。分三大门类看,采矿业增加值同比增长3.7%,制造业增长5.2%,电力、热力、燃气及水生产和供应业增长10.1%。分行业看,9月份,41个大类行业中有36个行业增加值保持同比增长;其中,铁路、船舶、航空航天和其他运输设备制造业增长13.7%,计算机、通信和其他电子设备制造业增长10.6%,电力、热力生产和供应业增长10.2%。9月份,国有控股企业增加值同比增长3.9%;股份制企业增长6.2%,外商及港澳台投资企业增长2.4%;私营企业增长5.6%。分产品看,新能源汽车、工业机器人、集成电路产品产量同比分别增长48.5%、22.8%、17.9%。1-9月份,全国规模以上工业增加值同比增长5.8%。9月份,制造业采购经理指数为49.8%,企业生产经营活动预期指数为51.2%。稳增长政策对工业经济增长支撑力继续加大,9月份多数生产需求指标好转,市场预期改善,推动经济回升向好的积极因素累积增多,但也要看到,市场需求不足、外部环境复杂等困难仍然存在,随着稳增长政策落实落细,工业经济有望实现质的有效提升和量的合理增长。

1.8. 多措并举,促进经济稳步回升

【国家主席习近平在金砖国家领导人第十六次会晤上发表讲话】国家主席习近平在金砖国家领导人第十六次会晤上发表讲话时指出,中方将建立金砖国家深海资源国际研究中心、金砖国家特殊经济区中国合作中心、金砖国家工业能力中国中心、金砖国家数字产业生态合作网络,推动金砖合作提质升级;中方愿发挥自身优势,同金砖国家拓展绿色产业、清洁能源以及绿色矿产合作,推动全产业链“绿色化”发展,充实合作“含绿量”,提升发展“含金量”。(中国政府网)

【国务院总理李强主持召开经济形势专家和企业家座谈会】国务院总理李强主持召开经济形势专家和企业家座谈会强调,抓紧落实好一揽子增量政策,对正在研究的政策尽快拿出具体方案,研究储备一批稳经济、促发展的政策举措,根据经济形势变化适时推出。另外,李强主持国务院第十次专题学习强调,要加强政策目标协同,特别是在经济下行压力较大的情况下,各方面都要积极推出有利于稳增长、稳预期的政策,慎重出台有收缩和抑制效应的政策。(中国政府网)

【国新办举行新闻发布会,介绍促进房地产市场平稳健康发展有关情况】会上,央行副行长陶玲表示,央行会同有关部门正在抓紧研究,允许政策性银行、商业银行向有条件的企业发放贷款,收购房企存量土地,央行提供必要的专项再贷款支持。国家金融监管总局副局长肖远企介绍,截至10月16日,“白名单”房地产项目已审批通过贷款2.23万亿元;预计到2024年底“白名单”项目贷款审批通过金额将翻倍,超过4万亿元;将进一步优化完善房地产“白名单”项目融资机制,做到合格项目“应进尽进”,已审贷款“应贷尽贷”,资金拨付“能早尽早”。住建部部长倪虹表示,中国的房地产在系列政策作用下,经过三年的调整,市场已经开始筑底。财政部部长助理宋其超表示,与取消普宅和非普宅标准相衔接的税收政策正在推进,拟会同相关部门实施利用专项债收储土地和收购存量商品房政策。自然资源部副部长刘国洪表示,商品房去化周期过长城市将暂停供应商品住宅用地,支持盘活存量限制土地,研究设立收购存量土地专项借款。(Wind)

【吴清在北京召开进一步全面深化资本市场改革专题座谈会】证监会党委书记、主席吴清在北京召开进一步全面深化资本市场改革专题座谈会,与专家学者、财经媒体负责人代表深入交流,充分听取意见建议。座谈中,大家认为,要珍惜、呵护当前良好势头,通过进一步全面深化资本市场改革激发市场活力,以改革实绩实效进一步稳预期、强信心。同时,与会代表就资本市场下一步全面深化改革提出了具体建议,包括进一步增强资本市场制度包容性、适配性和精准性,打通制度执行“最后一公里”,推动更多优质科技企业发行上市、并购重组等案例落地;统筹推动融资端和投资端改革,逐步实现IPO常态化,积极培育耐心资本,大力引导中长期资金入市;综合施策提振资本市场,坚持在法治轨道上深化改革,进一步完善资本市场基础制度,改进和优化预期管理,加强投资者教育和服务,引导理性投资、价值投资、长期投资等等。(证监会)

【“公共数据资源开发利用”顶层设计出炉】中共中央办公厅、国务院办公厅正式印发《关于加快公共数据资源开发利用的意见》,提出两个阶段的目标:到2025年,公共数据资源开发利用制度规则初步建立;到2030年,公共数据资源开发利用制度规则更加成熟,资源开发利用体系全面建成。(环球网)

【我国首个支持资本市场的货币政策工具落地】央行正式决定创设“证券、基金、保险公司互换便利”,支持符合条件的证券、基金、保险公司以债券、股票ETF、沪深300成分股等资产为抵押,从央行换入国债、央行票据等高等级流动性资产。首期操作规模5000亿元,视情可进一步扩大操作规模。即日起,接受符合条件的证券、基金、保险公司申报。接近央行人士介绍,互换便利期限不超过1年,到期后可申请展期;抵押品范围未来可视情况扩大。(中国政府网)

【央行和财政部已就央行国债买卖建立联合工作组】央行和财政部已就央行国债买卖建立联合工作组,并于近日召开工作组首次正式会议,确立了工作组运行机制。会议认为,央行国债买卖是丰富货币政策工具箱、加强流动性管理的重要手段。下一步,两部门将统筹发展和安全,继续加强政策协同,不断优化相关制度安排,在规范中维护债券市场平稳发展,为央行国债买卖操作提供适宜的市场环境。(中国政府网)

【全球半导体销售额继续大幅增长】美国半导体行业协会(SIA)近日发布报告显示,2024年8月份,全球半导体销售额达到531亿美元,同比增长20.6%,环比增长3.5%。这一销售数据已实现连续5个月增长,并于8月份创下历史新高。在全球半导体产业复苏的背景下,我国集成电路产业表现突出。根据工业和信息化部运行监测协调局数据,2024年1月份至8月份,我国集成电路产量为2845亿块,同比增长26.6%。(Wind)

【9月份全球制造业PMI为48.8%,较上月微幅下降0.1个百分点】据中国物流与采购联合会,9月份全球制造业PMI为48.8%,较上月微幅下降0.1个百分点,连续3个月徘徊在49%附近。分区域看,亚洲制造业PMI结束连续2个月下降走势,较上月微幅上升,继续保持在50%以上;非洲制造业PMI较上月有所上升,升至50%以上;美洲制造业PMI较上月小幅上升,但仍在50%以下;欧洲制造业PMI较上月下降,继续在50%以下。(中国物流与采购联合会)

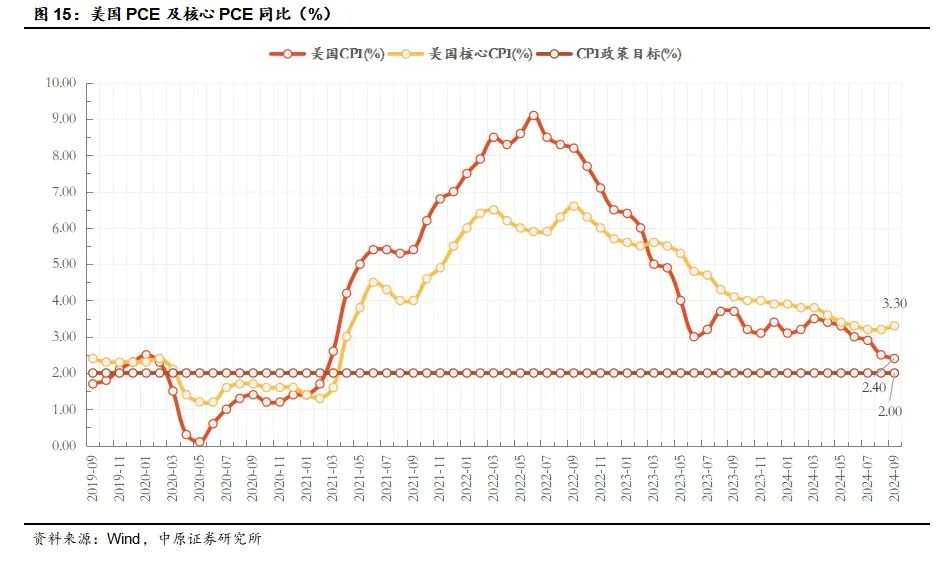

1.9. 美国9月CPI涨幅超预期,11月降息25个基点概率增强

【美国9月CPI涨幅超预期,11月降息25个基点概率增强】美国9月CPI涨幅超预期,通胀下降进程停滞。美国劳工部公布数据显示,美国9月CPI同比上涨2.4%,较前值2.5%有所放缓,为2021年2月以来最低水平,但超出预期值2.3%。核心CPI同比上涨3.3%,为6月以来新高,预期为持平于3.2%。9月CPI环比上涨0.2%,核心CPI环比上涨0.3%,均超出市场预期。交易员押注,美联储11月降息25基点的可能性高于80%。美联储9月会议纪要显示,绝大多数成员支持将利率下调50个基点;部分与会者指出,在7月份的会议上,有合理的理由进行25个基点的降息。部分与会者表示,他们更倾向于在九月份的会议上降息25个基点,另有少数与会者表示他们可能会支持这一举措。所有官员均支持在九月份会议上降息;降息50个基点,预计将使利率与经济“更好地保持一致”。部分与会者表示,降息25个基点可能意味着更可预测的正常化路径。官员们一致认为,会议通过的更大幅度的降息不应被视为对经济前景感到担忧的信号,也不应被视为美联储准备迅速降息的信号。

1.10. 美国制造业PMI略超预期,上周初请失业金人数不及预期

【美国制造业PMI略超预期,上周初请失业金人数不及预期】美国10月标普全球制造业PMI初值47.8,预期47.5,9月终值47.3;服务业PMI初值55.3,预期55.0,9月终值55.2;综合PMI初值54.3,预期53.8,9月终值54.0。美国上周初请失业金人数为21.6万人,预期23万人,前值从22.7万人修正为22.8万人;四周均值23.65万人,前值23.85万人。美联储褐皮书显示,总体来看,自九月初以来,几乎所有地区的经济活动变化不大,不过有两个地区报告适度增长。尽管不确定性依然较高,但受访者对长期前景的看法略显乐观。通货膨胀继续温和,据报告,大多数地区的销售价格以轻微或温和的速度增长。10月31日,据CME“美联储观察”,美联储到11月降息25个基点的概率为95.5%,维持当前利率不变的概率为4.5%。到12月维持当前利率不变的概率为1.2%,累计降息25个基点的概率为28.3%,累计降息50个基点的概率为70.5%。

1.11. 配置建议:经济景气水平继续回升向好,市场有望继续回暖

【经济景气水平继续回升向好,市场有望继续回暖】中央政治局会议释放重磅信号,四季度宏观调控预期显著增强。央行、金融监管总局、证监会同时推出多项重磅政策,财政部、发改委多措并举,经济有望企稳回升。美国制造业PMI略超预期,上周初请失业金人数超预期,11月降息25个基点概率增强。随着国内宏观调控、促增长政策持续落地推进,市场有望企稳反弹,建议关注芯片、家电、非银金融、新能源、有色等板块。

2. 市场回顾

2.1. 指数涨跌

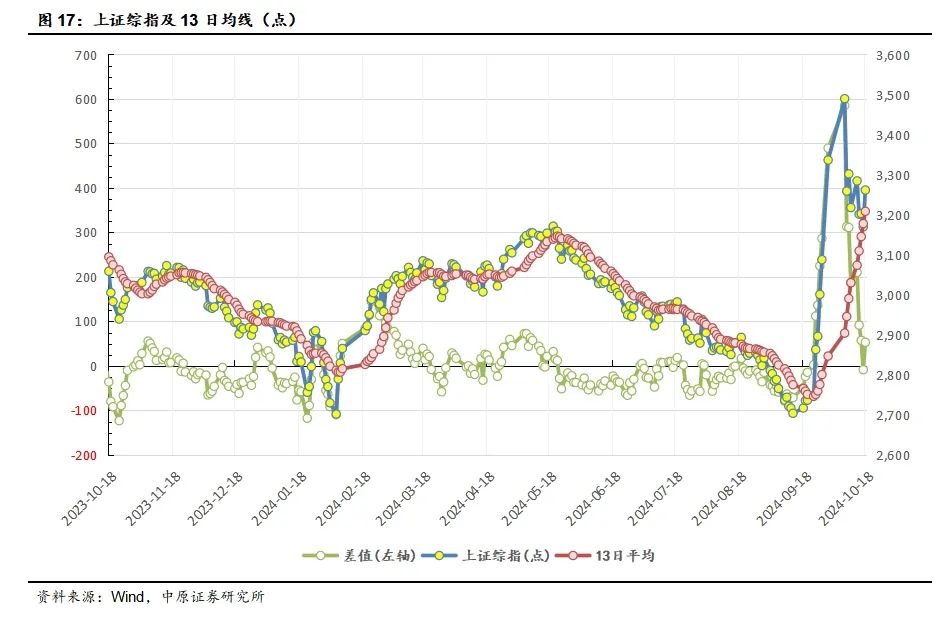

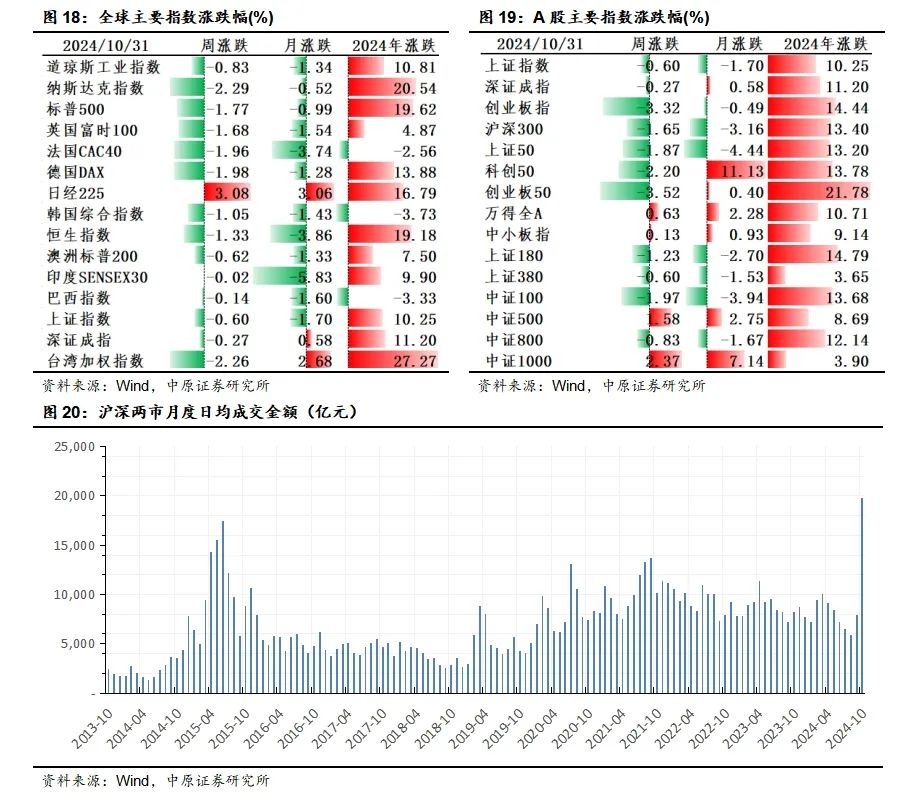

10月,全球主要指数涨跌不一,道指下跌1.34%,纳指下跌0.52%,法国指数下跌1.96%,恒指下跌1.33%。

国内主要指数涨跌不一,上证指数下跌1.70%,深证成指上涨0.58%,创业板下跌0.49%,科创50上涨11.13%。

10月,沪深两市日均成交额19,803亿元,较上月环比+149.6%,成交额大幅提升。

2.2. 行业涨跌

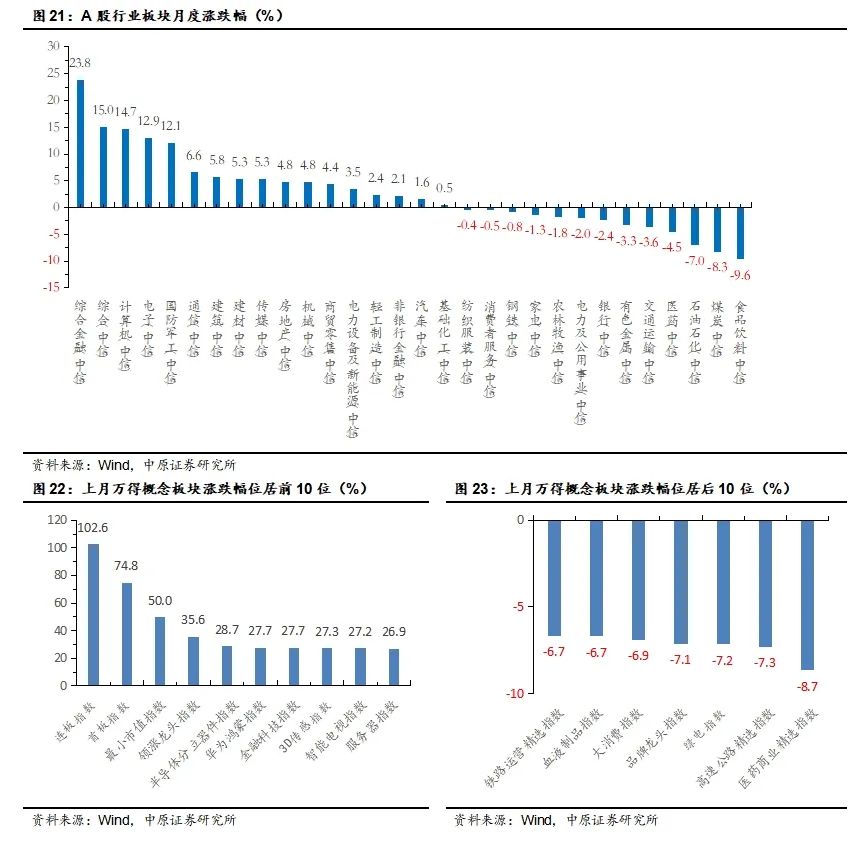

10月,17个行业上涨,13个行业下跌;综合金融、综合、计算机、电子、国防军工等行业表现相对抗跌;交通运输、医药、石油石化、煤炭、食品饮料等行业表现较弱。

概念方面,连板指数、首版指数、最小市值指数、领涨龙头指数、半导体分立器件指数等概念涨幅居前;大消费指数、品牌龙头指数、绿电指数、高速公路精选指数、医药商业精选指数等概念跌幅居前。

3. 资金跟踪

3.1. 融资资金

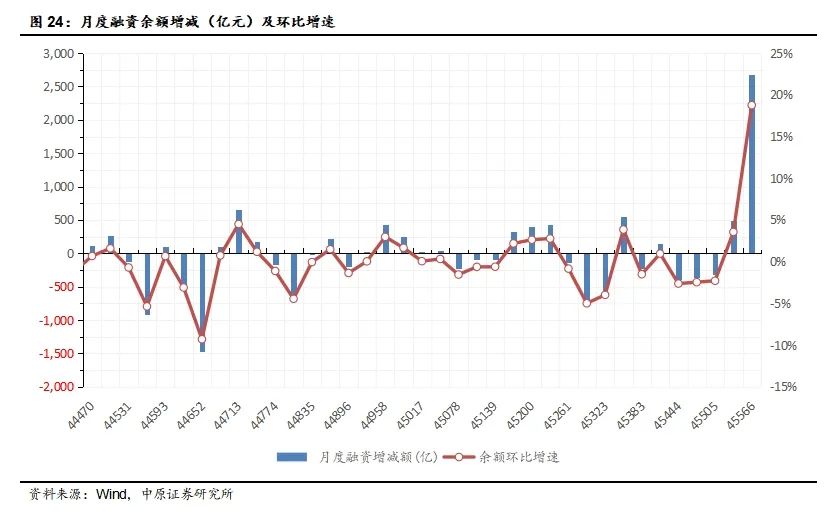

10月末,融资余额为16,990亿元,较前月末+2684亿元。

4. 估值跟踪

4.1. 指数估值

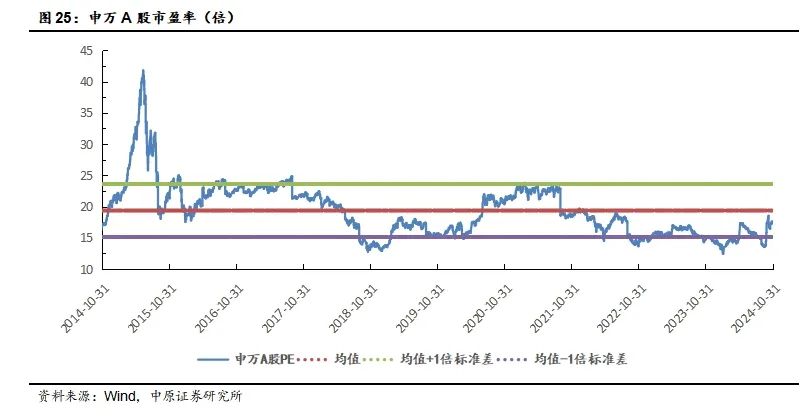

申万A股最新市盈率为17.5倍,处于2014年以来历史分数41.3%。

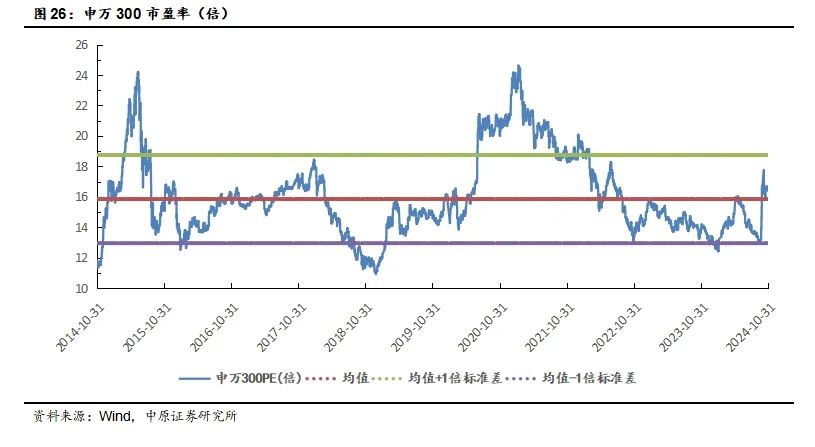

申万300最新市盈率为16.4倍,处于2014年以来历史分数65.9%。

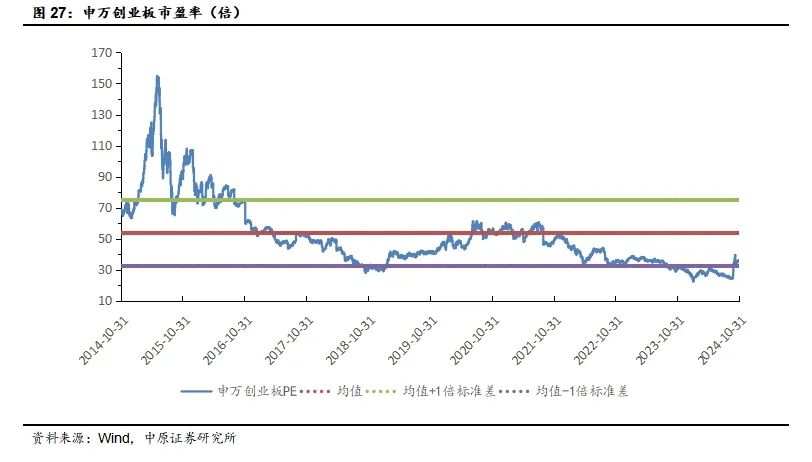

申万创业板最新市盈率为35.6倍,处于2014年以来历史分数17.7%。

申万创业板/申万300PE比率为2.16,处于2017年以来历史分数10.6%。

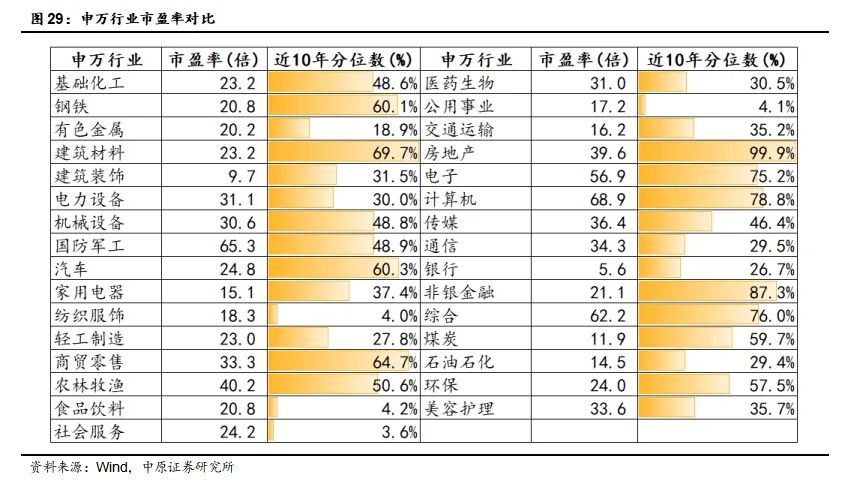

4.2. 行业估值

5. 市场情绪

5.1. 风险偏好

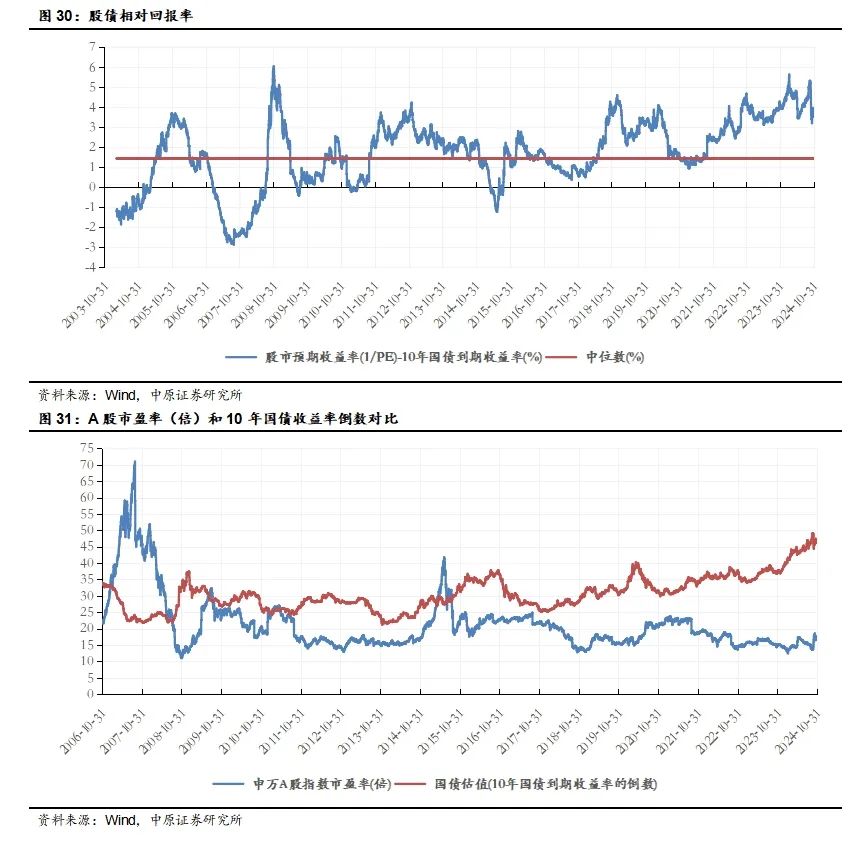

目前申万全A预期收益率(PE的倒数)和10年国债收益率的差值为3.58%,处于历史分位数87.4%。

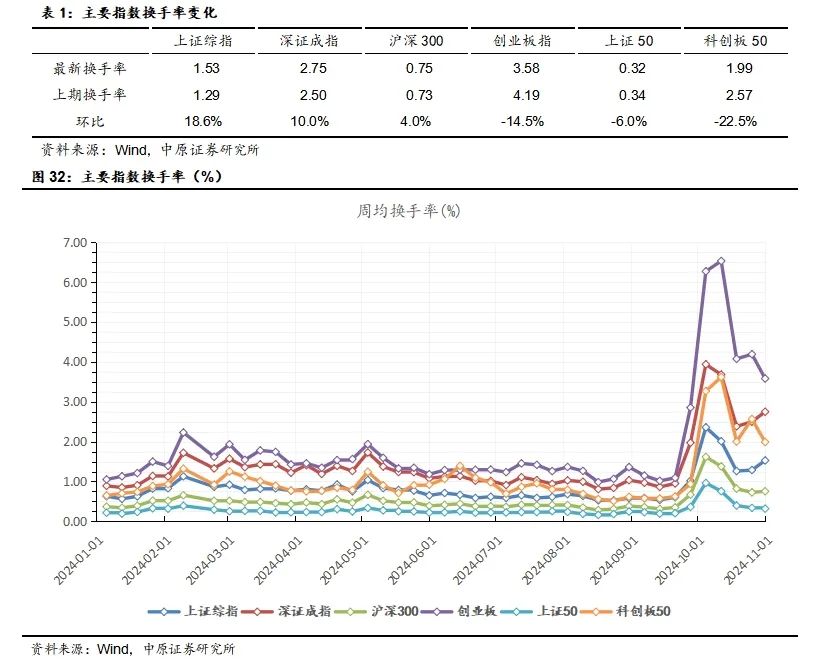

5.2. 换手率

6. 风险提示

(1) 政策及经济数据不及预期。

(2) 风险事件冲击市场流动性。