(来源:东方金工研究)

摘要

风格表现监控

本周市场正收益风格集中在Liquidity风格上,负收益风格表现在Size风格上。预期净利润环比是中证全指成分股中,本周表现最好的因子。

因子表现监控

以沪深300指数为选股空间,最近一周,特异度、三个月机构覆盖等因子表现较好,而三个月UMR、六个月UMR等因子表现较差。最近一月,特异度、高管薪酬等因子表现较好,而盈余公告开盘跳空超额、单季ROE等因子表现较差。

以中证500指数为选股空间,最近一周,特异度、预期净利润环比等因子表现较好,而股息率、一年动量等因子表现较差。最近一月,特异度、三个月波动等因子表现较好,而六个月UMR、一年UMR等因子表现较差。

以中证800指数为选股空间,最近一周,特异度、三个月机构覆盖等因子表现较好,而一年动量、一年UMR等因子表现较差。最近一月,特异度、预期净利润环比等因子表现较好,而单季ROE、盈余公告开盘跳空超额等因子表现较差。

以中证1000指数为选股空间,最近一周,预期净利润环比、预期ROE环比变化等因子表现较好,而三个月UMR、一年UMR等因子表现较差。最近一月,预期ROE环比变化、单季净利同比增速环比变化等因子表现较好,而一年UMR、股息率等因子表现较差。

以国证2000指数为选股空间,最近一周,预期ROE环比变化、预期净利润环比等因子表现较好,而单季EP、六个月UMR等因子表现较差。最近一月,DELTAROE、一年动量等因子表现较好,而三个月机构覆盖、3个月盈利上下调等因子表现较差。

以创业板指指数为选股空间,最近一周,单季净利同比增速环比变化、盈余公告最低价跳空超额等因子表现较好,而一年动量、预期PEG等因子表现较差。最近一月,盈余公告最低价跳空超额、分析师认可度等因子表现较好,而公募持股市值、三个月机构覆盖等因子表现较差。

以中证全指指数为选股空间,最近一周,预期净利润环比、特异度等因子表现较好,而三个月UMR、一个月UMR等因子表现较差。最近一月,单季净利同比增速环比变化、一年动量等因子表现较好,而盈余公告开盘跳空超额、盈余公告最低价跳空超额等因子表现较差。

公募基金指数增强产品表现跟踪

沪深300指数增强产品最近一周:超额收益最高1.22%,最低-2.37%,中位数-0.83%。最近一周,沪深300指数增强基金中前三名分别为:平安沪深300指数量化增强A、平安深证300指数增强、易方达沪深300量化增强。

中证500指数增强产品最近一周:超额收益最高0.53%,最低-2.77%,中位数-0.99%。最近一周,中证500指数增强基金中前三名分别为:国泰中证500指数增强A、国泰君安中证500A、圆信永丰中证500指数增强A。

中证1000指数增强产品最近一周:超额收益最高1.43%,最低-2.38%,中位数-0.56%。最近一周,中证1000指数增强基金中前三名分别为:大成中证1000指数增强A、国泰君安中证1000指数增强A、易方达中证1000指数量化增强A。

量化模型失效风险、 市场极端环境冲击。

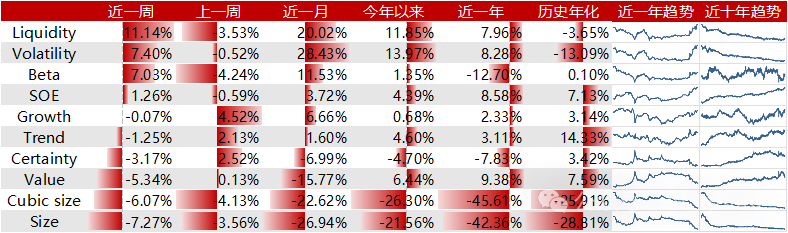

一、风格因子近期表现

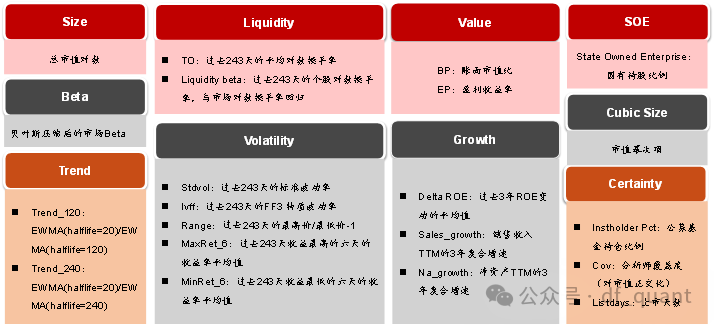

图1是东方dfrisk2020风险因子近期在中证全指中的多空收益表现,以及近一年和近十年的多空收益净值图,调仓频率均为月频;图二为风险因子的说明。

本周市场动态显示,Liquidity因子以11.14%的正收益表现最为显著,显著反弹自上周的-3.53%的负收益。Volatility因子也表现强劲,本周实现了7.40%的正收益,较上周的-0.52%大幅改善。Beta因子本周也表现出色,收益为7.03%,与上周的-4.24%负收益形成鲜明对比。SOE因子本周收益为1.26%,较上周的-0.59%有所改进。相比之下,Growth因子几乎持平,本周微跌0.07%,尽管上周录得4.52%的正收益。

Trend因子本周收益为-1.25%,较上周的2.13%正收益下降。Certainty因子同样表现不佳,本周收益为-3.17%,与上周的2.52%正收益相比下滑明显。Value因子本周收益为-5.34%,较上周的0.13%正收益大幅下降。Cubic size和Size因子的表现也持续疲软,分别录得-6.07%和-7.27%的负收益,继续上周的负面趋势。

二、因子表现监控

我们首先介绍一下我们跟踪监控的因子列表,然后分别以沪深300、中证500、中证800、中证1000、国证2000、创业板指、中证全指指数为选股空间,对每个因子构造其相对于指数的MFE组合并跟踪其表现。

因子库

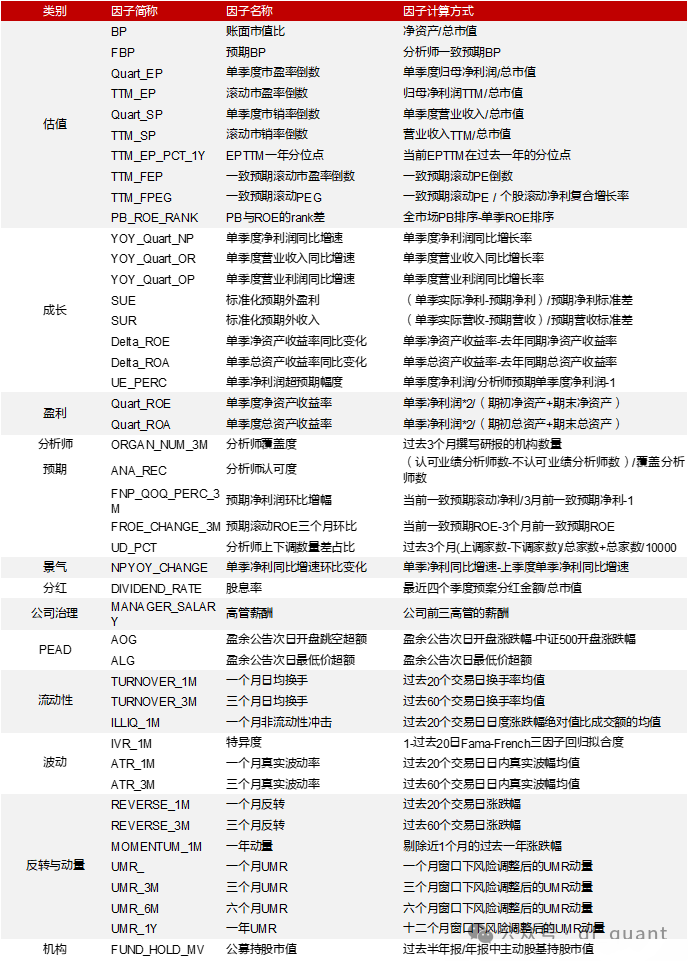

下表是指数增强因子库,包括估值、成长、盈利、分析师预期、景气度、分红、公司治理、PEAD、流动性、波动率、反转与动量等维度。

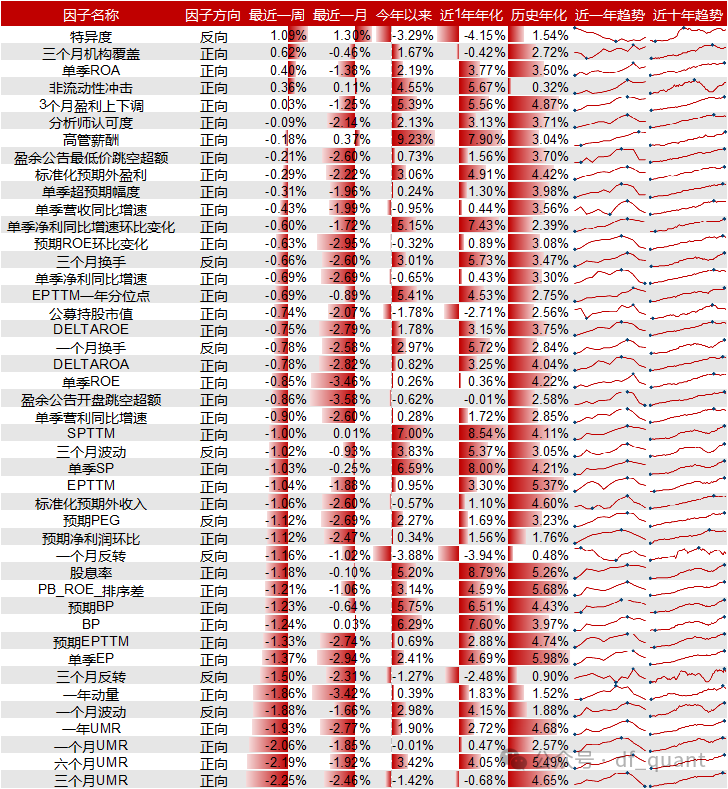

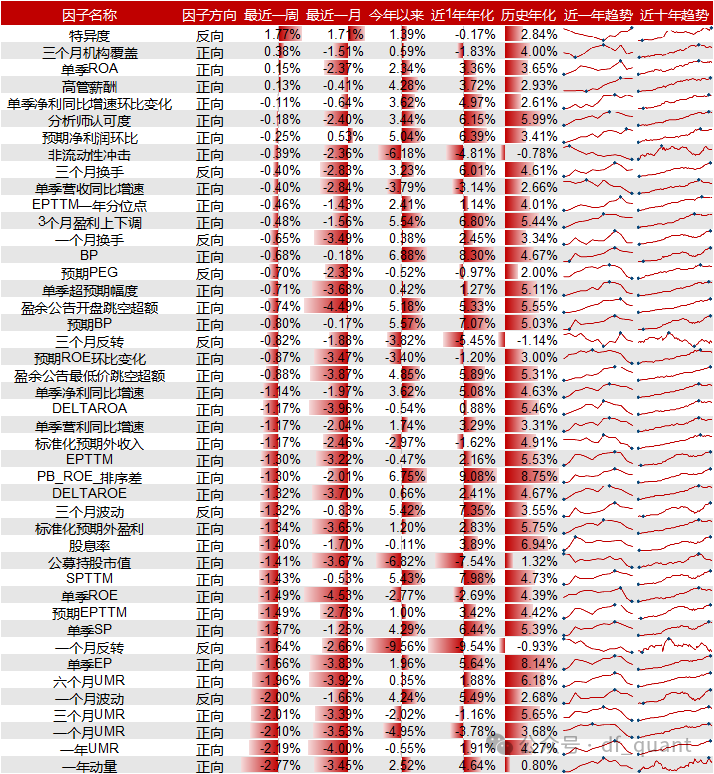

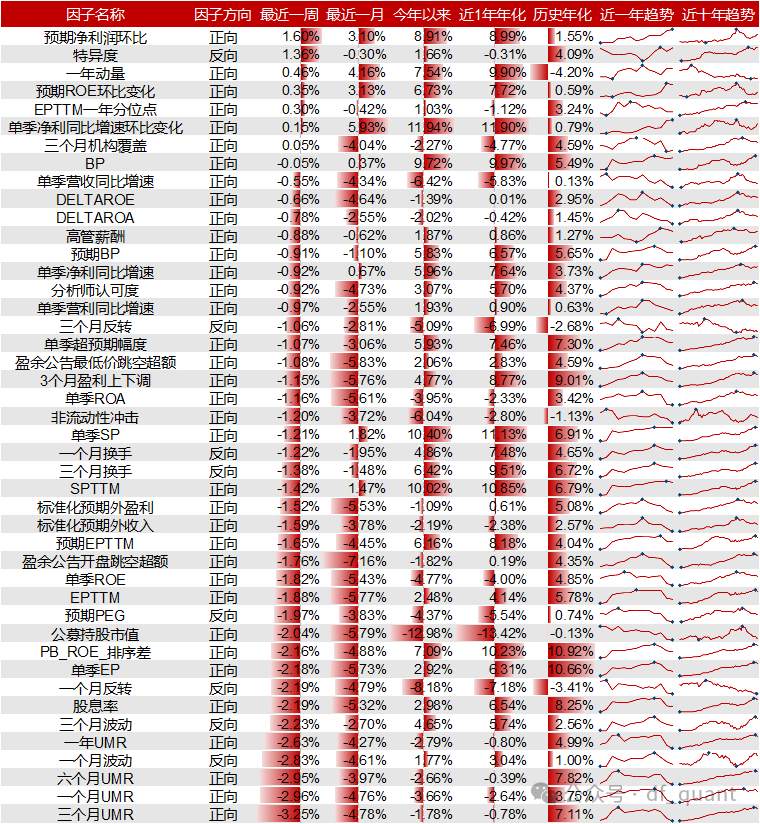

沪深300样本空间中的因子表现

以沪深300指数为选股空间:

最近一周,特异度、三个月机构覆盖、单季ROA等因子表现较好,而三个月UMR、六个月UMR、一个月UMR等因子表现较差。

最近一月,特异度、高管薪酬、非流动性冲击等因子表现较好,而盈余公告开盘跳空超额、单季ROE、一年动量等因子表现较差。

今年以来,高管薪酬、SPTTM、单季SP等因子表现较好,而一个月反转、特异度、公募持股市值等因子表现较差。

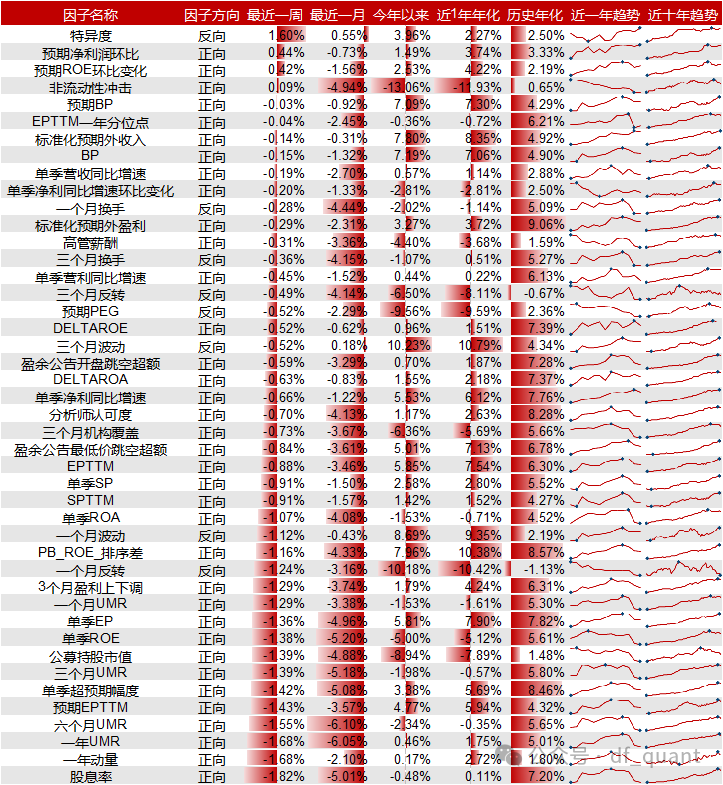

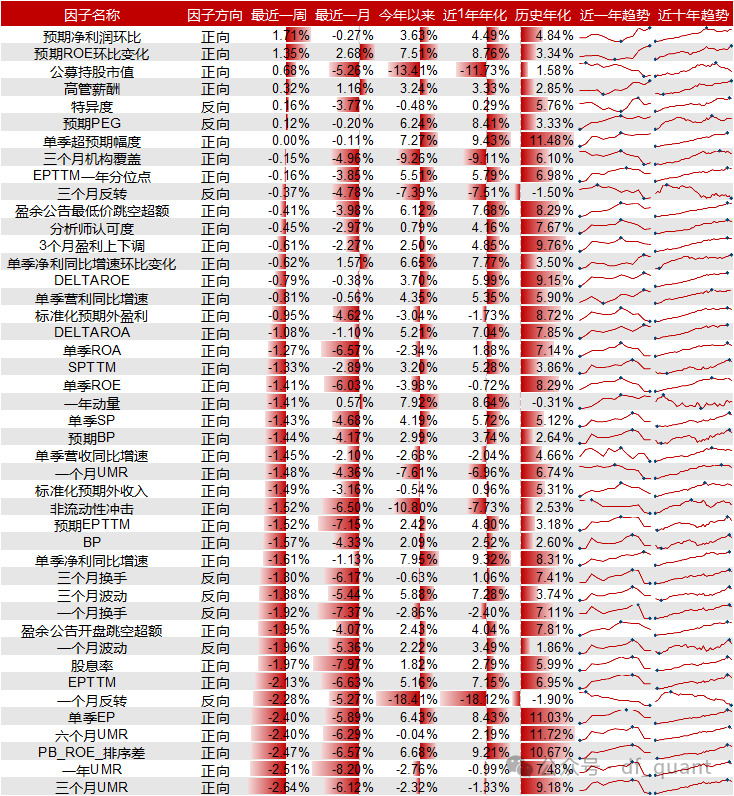

中证500 样本空间中的因子表现

以中证500指数为选股空间:

最近一周,特异度、预期净利润环比、预期ROE环比变化等因子表现较好,而股息率、一年动量、一年UMR等因子表现较差。

最近一月,特异度、三个月波动、标准化预期外收入等因子表现较好,而六个月UMR、一年UMR、单季ROE等因子表现较差。

今年以来,三个月波动、一个月波动、PB_ROE_排序差等因子表现较好,而非流动性冲击、一个月反转、预期PEG等因子表现较差。

中证800样本空间中的因子表现

以中证800指数为选股空间:

最近一周,特异度、三个月机构覆盖、单季ROA等因子表现较好,而一年动量、一年UMR、一个月UMR等因子表现较差。

最近一月,特异度、预期净利润环比、预期BP等因子表现较好,而单季ROE、盈余公告开盘跳空超额、一年UMR等因子表现较差。

今年以来,BP、PB_ROE_排序差、预期BP等因子表现较好,而一个月反转、公募持股市值、非流动性冲击等因子表现较差。

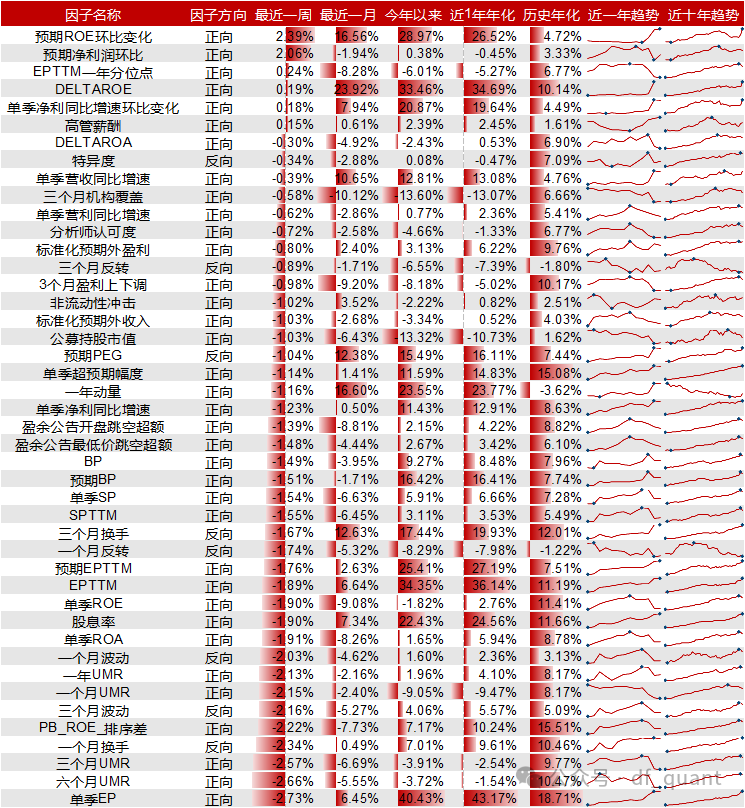

中证1000 样本空间中的因子表现

以中证1000指数为选股空间:

最近一周,预期净利润环比、预期ROE环比变化、公募持股市值等因子表现较好,而三个月UMR、一年UMR、PB_ROE_排序差等因子表现较差。

最近一月,预期ROE环比变化、单季净利同比增速环比变化、高管薪酬等因子表现较好,而一年UMR、股息率、一个月换手等因子表现较差。

今年以来,单季净利同比增速、一年动量、预期ROE环比变化等因子表现较好,而一个月反转、公募持股市值、非流动性冲击等因子表现较差。

国证2000 样本空间中的因子表现

以国证2000指数为选股空间:

最近一周,预期ROE环比变化、预期净利润环比、EPTTM一年分位点等因子表现较好,而单季EP、六个月UMR、三个月UMR等因子表现较差。

最近一月,DELTAROE、一年动量、预期ROE环比变化等因子表现较好,而三个月机构覆盖、3个月盈利上下调、单季ROE等因子表现较差。

今年以来,单季EP、EPTTM、DELTAROE等因子表现较好,而三个月机构覆盖、公募持股市值、一个月UMR等因子表现较差。

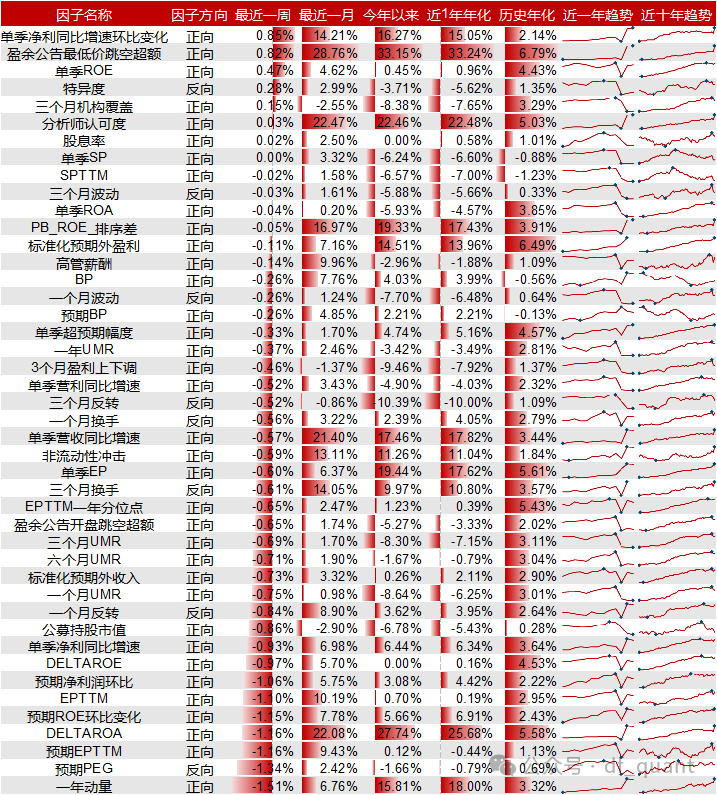

创业板指样本空间中的因子表现

以创业板指指数为选股空间:

最近一周,单季净利同比增速环比变化、盈余公告最低价跳空超额、单季ROE等因子表现较好,而一年动量、预期PEG、预期EPTTM等因子表现较差。

最近一月,盈余公告最低价跳空超额、分析师认可度、DELTAROA等因子表现较好,而公募持股市值、三个月机构覆盖、3个月盈利上下调等因子表现较差。

今年以来,盈余公告最低价跳空超额、DELTAROA、分析师认可度等因子表现较好,而三个月反转、3个月盈利上下调、一个月UMR等因子表现较差。

中证全指样本空间中的因子表现

以中证全指指数为选股空间:

最近一周,预期净利润环比、特异度、一年动量等因子表现较好,而三个月UMR、一个月UMR、六个月UMR等因子表现较差。

最近一月,单季净利同比增速环比变化、一年动量、预期ROE环比变化等因子表现较好,而盈余公告开盘跳空超额、盈余公告最低价跳空超额、公募持股市值等因子表现较差。

今年以来,单季净利同比增速环比变化、单季SP、SPTTM等因子表现较好,而公募持股市值、一个月反转、单季营收同比增速等因子表现较差。

三、公募基金指数增强产品变现跟踪

我们对统计区间内上市满三个月的公募基金指数增强产品的超额收益进行跟踪,主要包括沪深300 指数增强产品、中证500 指数增强产品和中证1000 指数增强产品。

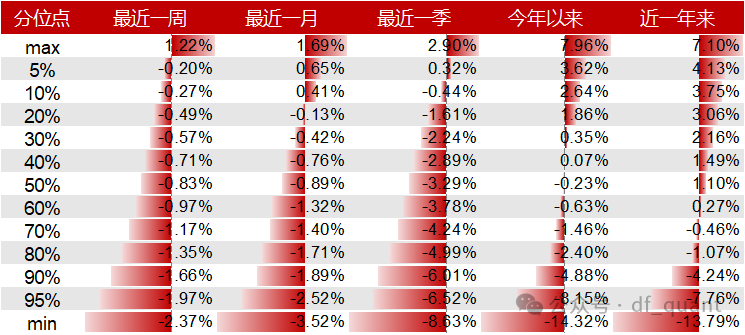

沪深300指数增强产品表现

公募基金沪深300 指数增强产品的超额收益表现如下图。

在公募基金沪深300指数增强产品中:

最近一周:超额收益最高1.22%,最低-2.37%,中位数-0.83%。

最近一月:超额收益最高1.69%,最低-3.52%,中位数-0.89%。

最近一季:超额收益最高2.90%,最低-8.63%,中位数-3.29%。

今年以来:超额收益最高7.96%,最低-14.32%,中位数-0.23%。

最近一周,沪深300指数增强基金中前三名分别为:平安沪深300指数量化增强A、平安深证300指数增强、易方达沪深300量化增强,近一周收益分别为1.22%、0.81%、-0.12%。

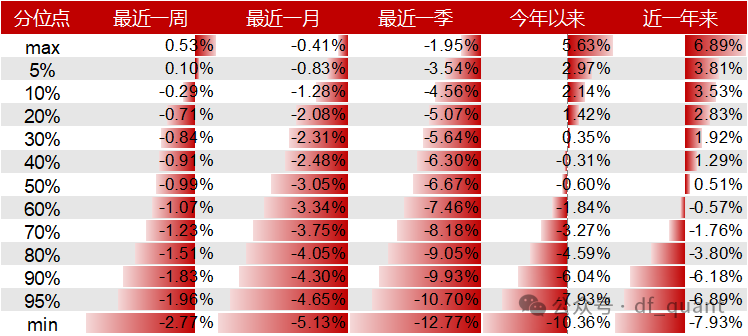

中证500指数增强产品表现

公募基金中证500 指数增强产品的超额收益表现如下图。

在公募基金中证500指数增强产品中:

最近一周:超额收益最高0.53%,最低-2.77%,中位数-0.99%。

最近一月:超额收益最高-0.41%,最低-5.13%,中位数-3.05%。

最近一季:超额收益最高-1.95%,最低-12.77%,中位数-6.67%。

今年以来:超额收益最高5.63%,最低-10.36%,中位数-0.60%。

最近一周,中证500指数增强基金中前三名分别为:国泰中证500指数增强A、国泰君安中证500A、圆信永丰中证500指数增强A,近一周收益分别为0.53%、0.34%、0.15%。

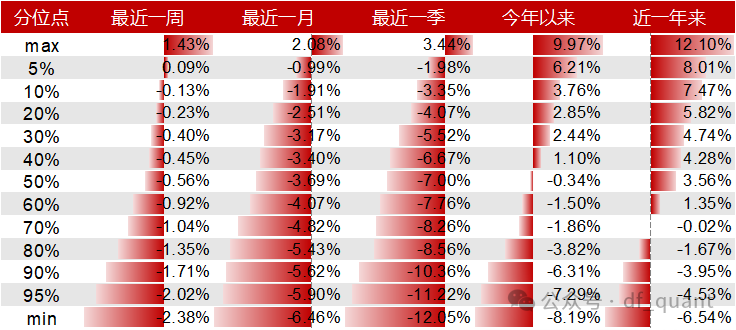

中证1000指数增强产品表现

公募基金中证1000 指数增强产品的超额收益表现如下图。

在公募基金中证1000指数增强产品中:

最近一周:超额收益最高1.43%,最低-2.38%,中位数-0.56%。

最近一月:超额收益最高2.08%,最低-6.46%,中位数-3.69%。

最近一季:超额收益最高3.44%,最低-12.05%,中位数-7.00%。

今年以来:超额收益最高9.97%,最低-8.19%,中位数-0.34%。

最近一周,中证1000指数增强基金中前三名分别为:大成中证1000指数增强A、国泰君安中证1000指数增强A、易方达中证1000指数量化增强A,近一周收益分别为1.43%、0.44%、-0.06%。

附录

因子 MFE 组合构建方式

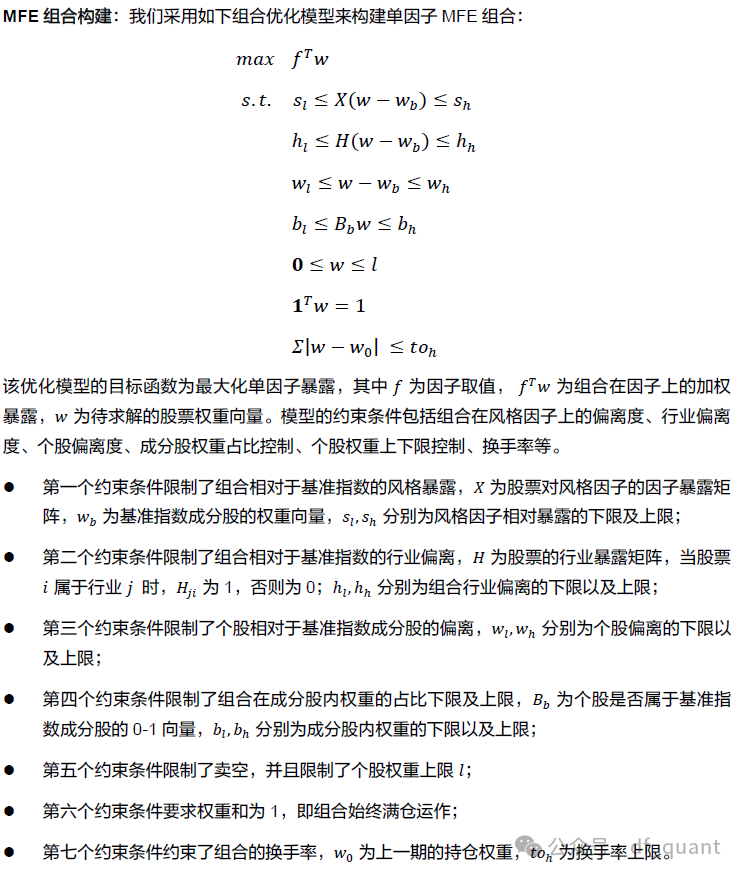

我们在实际构建指数增强组合时可能有多种约束条件,例如控制组合相对于基准指数的行业暴露、风格暴露、成分股内权重占比、组合换手率等约束,由于传统的IC及分组检验是一种较为简单的检验统计指标,并不能充分准确反映每个因子在构建不同指数增强组合以及满足这些实际约束条件下的实际有效性,我们将组合优化的目标函数修改为最大化单因子暴露,其他约束条件和我们常见的风格约束保持一致,由此可以得到控制了行业暴露、风格暴露等约束下的最大化单因子暴露组合(Maximized Factor Exposure Portfolio,简称 MFE 组合),根据该组合相对于基准指数的收益表现我们可以判断该因子在给定基准中是否有效。

上述模型中目标函数、风格偏离约束、个股权重偏离约束、成分股权重占比约束、换手率约束都可以转化成线性约束,因此可以通过线性规划来高效求解。

我们基于上述组合优化模型来针对给定基准指数构建MFE组合。为了避免持仓过于集中导致收益不稳定, 我们通常设置个股相对于其基准指数中权重的偏离幅度为 0.5%-1%。

因子有效性检验:基于组合优化的方式构建特定基准指数下因子 MFE 组合的过程如下:

设定单因子 MFE 组合的约束条件,包括风格暴露、行业暴露、个股权重偏离、成分股内权重占比、个股权重上下限等约束。对于沪深300、中证500及中证1000等指数,我们控制MFE组合相对于基准在中信一级行业上相对暴露为0,在市值风格因子上相对暴露为 0,个股相对于成分股最大偏离权重1%, 成分股内权重占比100%。

在每个月末, 根据约束条件构建每个单因子的 MFE 组合。

在回测期内根据各期 MFE 组合换仓,计算 MFE 组合历史收益并按双边 0.3%扣除交易费用, 计算 MFE 组合相对于基准的收益风险统计指标,检验因子收益的有效性。

1. 量化模型基于历史数据分析得到,未来存在失效的风险,建议投资者紧密跟踪模型表现。

2. 极端市场环境可能对模型效果造成剧烈冲击,导致收益亏损。

说明:

发布日期:2024年11月10日

分析师:杨怡玲 执业证书编号:S0860523040002

分析师:薛耕 执业证书编号:S0860523080007

重要提示(向上滑动浏览):

本订阅号为东方证券股份有限公司(以下称“东方证券”)研究所金融工程研究团队运营的唯一订阅号,并非东方证券研究报告的发布平台, 本订阅号仅转发东方证券已发布研究报告的部分内容或对报告进行的跟踪与解读。通过本订阅号发布的资料仅供东方证券研究所指定客户参考。因本订阅号无法设置访问限制,若您并非东方证券研究所指定客户,为控制投资风险,请您请取消关注,请勿订阅、接收或使用本订阅号中的任何信息。东方证券不因任何单纯订阅本公众号的行为而将订阅人视为客户。